6 Utviklingen i drivkrefter som påvirker behovet for rullebanekapasitet

6.1 Den teknologiske utviklingen

Luftfartssektoren er gjenstand for omfattende teknologisk utvikling. Teknologiutviklingen vil påvirke både tilgjengelig og etterspurt rullebanekapasitet. En viktig del av teknologiutviklingen handler om å kunne gjøre luftfarten utslippsfri gjennom å utvikle null- og lavutslippsfly eller helt nye former for luftfartøy. Utvikling og idriftsettelse av nye flytyper vil gi fly med annen setekapasitet, og dette vil påvirke antall flybevegelser.

Konvensjonelle fly

Gjennomsnittlig antall passasjerer per flybevegelse ved Oslo lufthavn har økt jevnt og trutt fra 1989 til 2019. Forholdstallet falt under pandemien, men har tatt seg betydelig opp igjen. (Avinor, 2023c, Avinor, 2023 d). Basert på dialog med de tre baseselskapene (Norwegian, SAS og Widerøe) på Oslo lufthavn, TØI og Avinor er det grunn til å anta en svak vekst i forholdstallene gjennomsnittlig antall passasjerer og antall seter/fly når det gjelder flytyper med konvensjonelle fremdriftsteknologier de kommende årene. Utviklingen innen konvensjonelle flytyper vil derfor neppe ha stor betydning for spørsmålet om rullebanekapasitet på Oslo lufthavn de kommende årene.

Null- og lavutslippsfly

Regjeringen gir en god oversikt over utviklingen innen null- og lavutslippsteknologier innen luftfarten i luftfartstrategimeldingen (Meld. St. 10 (2022–2023)). Det fremgår der at «teknologiløsninger for null- og lavutslippsluftfart deles inn i tre kategorier:

- Energibærer basert på batterielektriske løsninger

- Energibærer basert på hydrogenløsninger

- En hybrid løsning, som både har elektrisk motor som bruker elektrisitet fra batterier eller en annen elektrisk energilagringskilde, og en forbrenningsmotor».

I den siste nasjonale transportplanen (Meld. St. 14 (2023–2024)) skriver regjeringen at «Hydrogen forventes å være godt egnet som energibærer for kort- og mellomdistanseflygninger der batterier ikke gir tilstrekkelig rekkevidde, og flere flyprodusenter arbeider med å utvikle hydrogenbaserte løsninger for luftfarten med mulig utprøving og innfasing av løsninger tidlig i planperioden». Avinor har bidratt med viktig grunnlagsmateriale til utarbeidelsen av transportplanen (Avinor, 2023e, Avinor, 2023f), og har gjort rede for hvordan de vurderer utviklingen innen null- og lavutslipps luftfart, herunder behovet for å tilpasse lufthavnene til en luftfart med lave utslipp.16 Aktører med god oversikt over luftfartsbransjen har laget oversikter over den antatte utviklingen innen null- og lavutslippsfly (ATAG, 2021, IATA, 2023). Disse tegner et bilde av utviklingen som er relativt likt det Avinor beskriver (Avinor, 2023e):

- Nå: De minste batterielektriske flyene og hybridflyene (2–4 seter) er allerede sertifiserte og kan settes i kommersiell drift

- Frem til 2030: 8–9 seter batterielektriske fly og noe større hybridfly kan operere kommersielt

- Frem til 2035: Batterielektriske fly og hybridfly som har kapasitet til å ha i størrelsesorden 50 seter eller kanskje noe mer, kan operere kommersielt

- Fra 2035/2040: Det antas at de første flyene som kan ha 100 seter, kanskje opp mot 150 seter, og være hydrogendrevne, kan settes i drift

- Fra ca 2040/2045: Det antas at de første flyene som kan ha over 150 seter og være hydrogendrevne, kan settes i drift

Det er bred enighet i bransjen om at de største utslippskuttene innen luftfarten likevel i lang tid fremover vil skje gjennom økt innblanding av bærekraftig drivstoff. Dette skyldes både at det fortsatt utvikles og settes i drift konvensjonelle fly med lang levetid og at det tar tid før flytypene med ny fremdriftsteknologi kan bli satt i kommersiell drift, jf. oversikten ovenfor. Et fly har en levetid på om lag 30 år, og flyselskapene vil ønske å bruke fly de nå investerer i, så lenge det lønner seg økonomisk. Utviklingstiden for en ny passasjerflytype for kommersiell trafikk er om lag 10 år. I tillegg har flyprodusentene nå produksjonsutfordringer og store etterslep på bestillinger. Nye fly som bestilles i dag vil sannsynligvis ikke kunne leveres før mot slutten av dette årtiet.

Det store usikkerhetselementet knyttet til etterspurt rullebanekapasitet på Oslo lufthavn, er når og i hvilken utstrekning flytyper med setekapasitet på om lag 180 vil bli erstattet med null- og lavutslippsfly med en størrelse på 100 seter eller noe mer. En større utskifting vil kunne øke etterspurt rullebanekapasitet betydelig. Utvalget tar for seg dette i kapittel 9.

Ny luftmobilitet

Det pågår også en viktig utvikling innen eVTOL-teknologier som blant annet er gjort rede for i luftfartsstrategimeldingen (Meld. St. 10 (2022–2023)). eVTOL står for «electric Vertical Take Off and Landing», og er en ny type luftfartøy som har egenskaper fra både fly (vingeløft) og helikopter (rotorløft). Denne type luftfartøy vil i den nærmeste fremtiden med all sannsynlighet være mindre og ha kortere rekkevidde enn andre flytyper. Siden eVTOLs har vertikal opp- og nedstigning, vil deres landingsplasser («vertiports») kreve langt mindre areal. Dette gjør at de kan lokaliseres tettere på der de reisende befinner seg (for eksempel bysentra).

Den nye luftmobiliteten, som eVTOLs og beslektet teknologi representerer, har potensiale til å spille en viktig rolle i utviklingen av fremtidens mobilitet i Norge, især knyttet til vanskelige tilgjengelig og tynt befolkede områder (Avinor, 2023e). En kan se for seg mange bruksområder for eVTOLs i fremtiden, for eksempel regional transport mellom lufthavner med for korte avstander for tradisjonelle flytjenester (eksempelvis en fjordkryssing), transport av frakt og mannskap til offshoreinstallasjoner, luftambulanse mv. I en internasjonal kontekst snakkes det ofte om eVTOLs som fremtidens tilbringertjeneste i tettbebyggede storbyområder.

Forventningen er at eVTOL-modeller vil være tilgjengelige i markedet før 2030. Selv om det skulle være stor interesse i Norge for å ta i bruk den nye teknologien, mener utvalget at man må regne med at det vil gå utover år 2030 før eVTOLs finner fotfeste i Norge. Det er en bransjeoppfatning at eVTOLs først vil tas i bruk i svært store urbane områder med betydelige trafikkavviklingsproblemer på bakken.

Den nye luftmobiliteten vil dermed kunne slå inn på 2030-tallet. Utvalget mener det er uvisst om det er påregnelig med mye trafikk på Oslo lufthavn med luftfartøy med vertikale egenskaper. Gitt at den nye luftmobiliteten i overskuelig fremtid vil ha vesentlig lavere kapasitet (seter) per flybevegelse, er det grunn til å vente at den i konkurranse om arealer og luftrom må tilpasse seg konvensjonell luftfart.

Utvalget har tatt opp spørsmålet om allokering av knapp arealkapasitet i dialogen med flyplassoperatører i andre land. Tilbakemeldingene sammenfaller med de som er gitt av Avinor, nemlig at det i løpet av de nærmeste tiårene ikke er sannsynlig at den nye luftmobiliteten vil måtte konkurrere så mye med konvensjonell luftfart om arealene på lufthavnene at det blir en utfordring. Både Avinor og andre lufthavndrivere har etablert prosjekter som vurderer hvordan man best kan tilrettelegge for nye luftfartøy på eksisterende lufthavner. I første omgang ser man for seg å lokalisere aktuelle landings- og avgangsplasser på landsiden på flyplassene.

6.2 Relevante utslippsmål og klimaforpliktelser

Utslippsmål og klimaforpliktelser, herunder et forsterket klima- og miljøfokus, kan virke direkte inn på hvilken rullebanekapasitet eller antall flybevegelser som en lufthavn tillates å tilby.17 Videre kan mål og forpliktelser påvirke myndighetenes valg av tiltak og virkemidler for å utløse omstilling som gir reduserte utslipp. Denne type tiltak øker kostnadene for luftfarten, noe som normalt gir økte flybillettpriser som i sin tur begrenser trafikk og etterspurt rullebanekapasitet.

Det er i dag bred faglig enighet om at klimaendringene som pågår er menneskeskapte. Klimafokuset må forventes å bli ytterligere forsterket i årene fremover. Det er derfor grunn til å anta at klimamål- og klimaforpliktelser med betydning for luftfarten vil bli skjerpet, med den konsekvens at virkemiddelbruken strammes til.

Utslippsmål og klimaforpliktelser med betydning for luftfarten er behandlet i flere offentlige dokumenter av nyere dato (NOU 2019: 22, Meld. St. 10 (2022–2023) Meld. St. 14 (2023–2024), Særskilt vedlegg til Prop. 1 S (2023–2024).

Stadig mer innblanding av bærekraftig flydrivstoff vil være kostbart for luftfarten. Per i dag er bærekraftig flydrivstoff om lag 3–4 ganger dyrere enn ordinært flydrivstoff. En viktig årsak er begrenset produksjonskapasitet for bærekraftig flydrivstoff. Prisen på bærekraftig flydrivstoff forventes fortsatt å ligge høyere enn tradisjonelt drivstoff til luftfarten. Tilgangen til ren energi forventes å være knapp i årene fremover, noe som også vil bidra til økte drivstoffkostnader for flyoperatørene.

Bransjen står sannsynligvis overfor økte kostnader fordi prisen på utslipp trolig vil øke. Det må blant annet forventes en økt kvotepris gjennom færre gratiskvoter for luftfarten og reduserte tilgjengelige kvotevolumer. Bransjen må i tillegg bruke betydelige midler på investeringer i utslippsvennlig teknologi, både i form av mer drivstoffgjerrige flytyper og i flytyper med ny fremdriftsteknologi.

Dessuten er det behov for store investeringer for å tilrettelegge annen infrastruktur, på lufthavnene og i luftromstyringen, for lavutslippsluftfart. Dette er omtalt i den nylig fremlagte nasjonale transportplanen og Avinors grunnlagsdokumenter for planen (St. Meld. 14 (2023–2024), Avinor2023e, Avinor 2023f). Slike omfattende investeringer kan potensielt gjøre det nødvendig med annen type finansiering enn i dag, eksempelvis gjennom avgiftsøkninger.

Utvalget legger til grunn at en økning av kostnadene til den nødvendige grønne omstillingen i luftfarten vil bety en økning i flybillettprisene (alt annet likt). En økning av flybillettprisene vil isolert sett gi seg utslag i lavere etterspørsel etter flyreiser og begrense trafikkveksten i årene fremover.

Samlet sett mener utvalget at drivkraften «relevante utslippsmål og klimaforpliktelser, forsterket klima- og miljøfokus» vil dempe presset på rullebanekapasitet på Oslo lufthavn i årene fremover.

6.3 Den økonomiske utviklingen i samfunnet

Den økonomiske utviklingen påvirker de reisendes kjøpekraft. Kjøpekraften har betydning for etterspørselen etter flyreiser og med det den etterspurte rullebanekapasiteten. I det følgende gjennomgås hvordan utviklingen i befolkning i Norge, velstandsutvikling i Norge og utlandet samt valutakursen påvirker etterspørsel etter flyreiser og hva som er forventet utvikling i disse størrelsene.

En essensiell drivkraft for etterspørsel etter flyreiser er utviklingen i samlet kjøpekraft. Denne drivkraften kan måles ut fra bruttonasjonalprodukt (BNP), eller som befolkning multiplisert med BNP per innbygger.

Norges befolkning vil ifølge de siste befolkningsprognosene fra Statistisk sentralbyrå (SSB) øke de neste tiårene, men med en lavere vekst enn tidligere. Befolkningen med Oslo lufthavn som hovedflyplass vil samlet vokse med knappe 15 % frem mot 2050 ifølge framskrivningen. Ellers i landet ventes en lavere vekst slik at den samlede befolkningen i Norge ventes å stige med knappe 11 %. Bidraget fra befolkningsvekst til økning i flyreiser vil dermed være begrenset. Disse prognosene er hovedalternativet til SSB. Alternativet med høyest vekst viser en befolkningsøkning på 24 %, mens det laveste viser en svak befolkningsnedgang.

Økonomisk vekst har historisk sett vært en viktig drivkraft for økningen i etterspørsel etter flyreiser og vil trolig være det fremover også. Perspektivmeldingen fra Finansdepartementet er en god kilde for prognoser av vekst i disponibel realinntekt per innbygger. Ifølge den siste perspektivmeldingen (Meld. St. 31 (2023–2024) ventes en vekst i disponibel realinntekt på 0,1 % per år per innbygger i perioden 2024 til 2060.

Den økonomiske utviklingen i utlandet påvirker også etterspørselen etter flyreiser i Norge. For det første gir økt velstand i utlandet økt kjøpekraft hos utlendinger som øker feriereiser til Norge. For det andre kan den økonomiske utviklingen påvirke arbeidsinnvandringen til Norge, en gruppe som reiser relativt ofte til sitt hjemland. For det tredje påvirker den økonomiske utviklingen internasjonalt også handelen med Norge og gjennom dette også omfanget av forretningsreiser til Norge.

En anerkjent kilde for utviklingen i internasjonal økonomi er OECD sine prognoser, sist oppdatert mai 2024 (OECD, 2024). Ifølge OECD ventes BNP for OECD-landene å doble seg frem til 2060, noe som innebærer en årlig vekst på 1,7 %. Den økonomiske veksten i utlandet ventes altså å være vesentlig høyere enn den norske og vil ventelig bidra mer til økt etterspørsel etter flyreiser.

Valutakursutviklingen, i kombinasjon med utvikling i priser, påvirker også etterspørsel for flyreiser mellom land. Det siste tiåret har den norske kronen svekket seg markert mot andre lands valuta. Denne svekkelsen bidrar til å gjøre feriereiser til utlandet dyrere for nordmenn, men gjør reiser til Norge billigere for utlendinger. Det er imidlertid krevende å anslå hvordan valutakursutviklingen utvikler seg, i hvert fall for det tidsperspektivet som er relevant for en tredje rullebane.

Hvordan disse drivkreftene påvirker etterspørselen etter flyreiser for Oslo lufthavn, er et spørsmål om hvilken vekt de tillegges i framskrivningsmodeller. Utvalget kommer tilbake til dette i kapittel 7 der hovedtrekkene i modellen utarbeidet av TØI er omtalt. Denne er utgangspunktet for prognosene Avinor legger til grunn. Ut fra gjennomgangen ovenfor, synes det rimelig at den økonomiske veksten fra utlandet kommer til å være den drivkraften som vil bidra med sterkest impuls mot norsk luftfart. Både utviklingen i befolkning og økonomi innad i Norge synes å ville bidra mindre.

6.4 Endring av reisebehov og reisevaner

Reisebehov og reisevaner påvirker direkte de reisendes etterspørsel etter flyreiser og med det den etterspurte rullebanekapasiteten.

Analysen av reisevaner på fly i 2023 (TØI, 2024b) viser at trendene fra før pandemien har fortsatt ut av pandemien, altså en fortsatt fallende andel forretningsreiser og en økning i andelen fritidsreiser. Det er betimelig å spørre seg om det er forhold som tilsier at reisevanene er i endring. Økt klimabevissthet, erfaringer fra nedstengningen under pandemien, digitaliseringen av samfunnet med større muligheter til digitale møter, større oppmerksomhet og bevissthet om det «hjemmekjære» i en situasjon med tiltakende global uro, samt vedvarende svekkelse av den norske kronen, er relevante faktorer.

Det er per nå få tegn til klimaskam i Norge knyttet til luftfarten, men det er en stadig økt klimabevissthet. Utvalget mener det er grunn til å anta at klimabevisstheten på sikt kan føre til et fall i etterspørselen om ikke luftfarten om noen år kan vise til merkbart lavere utslipp enn i dag.

Det er grunn til å anta at digitaliseringen av samfunnet, med gode muligheter for å treffes på digitale møteplasser, vil redusere etterspørselen etter flyreiser. Effektene var allerede observerbare under pandemien og en lang nedstengingsperiode med endrede reisebehov og reisevaner kan ha forsterket utviklingen med å ta i bruk digitale løsninger, en tendens som allerede var i gang. Pandemien førte dessuten til et skifte i tilgjengelig digital teknologi, noe som sammen med endrede vaner har skiftet forretningskunders etterspørsel mot digitale fremfor fysiske møteplasser.

Adferdsendringen er allerede synlig, for eksempel ved at den norske stat og flere næringslivsaktører kutter i sine reisebudsjetter. Et fall i etterspørselen etter forretningsreiser kan gi vesentlig økning i gjennomsnittlige flybillettpriser i fritidssegmentet, siden forretningskundene tradisjonelt bærer en mye større del av flyselskapenes kostnader gjennom å betale langt høyere priser for fleksible billetter. Dette vil i sin tur forsterke etterspørselsvirkningen digitaliseringen har på flyreiser.

Flyselskapene rapporterer at ferie- og fritidsreisende også endrer sin adferd. Dette gjør reisene mer sesongbetont, noe som fører til at flyselskapene utvikler nye eller tilpasser sine rutetilbud og prisingsmodeller.

Utvalget mener at så lenge veksten de neste årene først og fremst kommer i fritidsmarkedet, er det et spørsmål om de mer prissensitive fritidsreisende (enn forretningsreisende) vil være mer tilbøyelige til å endre sine reisepreferanser, dersom luftfartsavgiftene settes slik at det vil være billigere å kjøpe flybilletter utenom trafikktoppene. På den annen side krever nettverkets design, både med hovednav i Oslo, og regionale nav og behov for å nå forbindelsesfly, at etterspørselen etter avganger fort klumpes sammen på morgen og kveld selv for fritidsreisende. Utvalget viser til sin drøfting av mulighetene for å spre trafikk med avgifter i rapportens kapittel 7.

Utvalget vil ellers fremheve fra reisevaneundersøkelsen (TØI, 2024b) at det foretas færre arbeidsbetingede reiser både innenlands og til utlandet nå enn for 10 år siden. TØI opplyser også at trafikken i 2023 ikke har kommet tilbake til nivået før pandemien, verken på innland eller utland, og at innhentingen har vært svakere for arbeidsbetingede reiser enn for fritidsreiser. Dette bekrefter etter utvalgets syn at det er en tendens at fritidsreiser øker mer enn arbeidsbetingede reiser.

TØI opplyser i rapporten at andelen utlendinger på flyvninger til og fra Norge øker, fra 37 % i 2013 til 47 % i 2023. Videre at antallet utlendinger på innlandsrutene også øker. Ifølge TØI stagnerte nordmenns fritidsreiser med fly til utlandet i årene inn mot pandemien. Etter pandemien har innkommende turisme hentet seg mer inn igjen enn nordmenns fritidsreiser til utlandet. Ifølge TØI skyldes dette dels svekket kroneverdi.

6.5 Andre sentrale forhold

6.5.1 Sikkerhet og beredskap

Russlands invasjon av Ukraina i februar 2022 har endret den sikkerhetspolitiske situasjonen i Europa og medført økt geopolitisk usikkerhet. Også den senere tids utvikling i Midtøsten forsterker oppmerksomheten om sikkerhetspolitiske forhold. Utvidelsen av NATO med Finland og Sverige vil påvirke rammene for forsvaret av Norge.

Utvalget har merket seg at Forsvarskommisjonen av 2021 (NOU 2023: 14) peker på at det fremover er nødvendig å satse tydeligere på vår forsvarsevne og å prioritere langt mer penger til Forsvaret, sikkerhet og beredskap i Norge. I juni i 2024 samlet alle partiene på Stortinget seg til et forlik om en langtidsplan for forsvarssektoren.

Disse dyptgripende endringene vil ventelig få konsekvenser for de fleste sider av samfunnet og for utøvelse av transportpolitikken, forsvarspolitikken og energipolitikken.

Totalforsvarskonseptet består av gjensidig støtte og samarbeid mellom Forsvaret og det sivile samfunn i hele krisespekteret. Det er grunn til å anta at den nye sikkerhetspolitiske situasjonen vil forsterke betydningen av totalforsvaret. Sentrale aktører i luftfarten, ikke minst Avinor, har en klar rolle i totalforsvaret. I den siste strategien for samfunnssikkerhet i transportsektoren (SD, 2020b) er støtte til Forsvaret et av de prioriterte områdene.

Forsvaret gjør nå store investeringer på utvalgte flyplasser i Norge, herunder på den militære delen av Moss lufthavn, Rygge. Utvalget møtte Forsvarsdepartementet våren 2023 der det ble gjort rede for militære planer på Moss lufthavn, Rygge og Østlandet. Det ble fra Forsvarets side ikke gitt informasjon som tilsier at sikkerhetsmessige forhold i den nærmeste fremtiden skal eller bør virke inn på beslutninger som har med økt rullebanekapasitet i Østlandsområdet å gjøre.

Høsten 2023 informerte Avinor om eget sikkerhetsarbeid og gjorde rede for sikringstiltak virksomheten har iverksatt for å sikre nødvendig grad av redundans på Oslo lufthavn. Det fremgikk at Avinors syn også er «at samfunnet får en mer effektiv og robust transportinfrastruktur ved å understøtte robuste beredskapsløsninger på Oslo lufthavn enn ved å spre kapasiteter og ressurser ut over flere landingsplasser» (Avinor, 2023g).

Avinor orienterte om at man samarbeider tett med Forsvaret for å sikre at de basistjenestene som er nødvendige for å understøtte Forsvarets behov opprettholdes og leveres på aktuelle lufthavner. Avinoroppgir at «det er selskapets syn at så lenge eierskapet til en infrastruktur eller tjeneste er underlagt nasjonal kontroll og styring, vil kapasitetsforventninger ivaretas gjennom beredskapslovgivning og lovgivning om nasjonal sikkerhet18 (Avinor, 2023g). Man er derfor ikke avhengig av at Avinor har eierskapet til denne infrastrukturen eller tjenesten.

Utvalget vurderer ikke dette annerledes, og kan i lys av ovennevnte ikke se at samfunnssikkerhet- og beredskapsmessige forhold på nåværende tidspunkt har betydning for spørsmålet om tilgjengelig eller fremtidig rullebanekapasitet på Østlandsområdet.

6.5.2 Konkurranseforhold i luftfartsbransjen

Konkurranseforholdene i luftfarten påvirker tilbud og etterspørsel. Dette i sin tur påvirker passasjerveksten, og dermed fremtidig behov for ny rullebanekapasitet.

I en situasjon med liten konkurranse, som det for eksempel var i Norge frem til luftfartsmarkedet ble deregulert i 1994 og 1998, delte aktørene SAS og Braathens markedene, og betjente hver sine ruter. Selskapene var altså monopolister på rutenivå, og man begrenset tilbudet til monopolvolum som i sin tur innebar monopolpriser. I en slik situasjon begrenses etterspørselen, og markedet vokser saktere. Dereguleringen gikk i flere trinn, men etter at Oslo lufthavn åpnet, og i særdeleshet etter at Norwegian etablerte seg som lavprisaktør, økte kapasiteten kraftig og prisene ble vesentlig lavere. Dette resulterte i en mye større vekst i etterspørselen. SAS og Norwegian ble jevnstore, og på tross av vesentlig høyere kostnader valgte SAS å konkurrere med Norwegian gjennom å redusere sine priser. Dette medførte imidlertid store tap for selskapet. Konkurranseforholdene i norsk luftfart i denne perioden er beskrevet i sentrale dokumenter (NOU 2019: 22, Meld. St. 10 (2022–2023)).

Konkurransesituasjonen var rimelig stabil frem til covid-pandemien inntraff, og den siste perioden i forkant hadde også SAS begynt å tjene penger. Konkurransen ble under pandemien satt på pause, flyselskaper og alle aktører i bransjen tapte enorme summer, og i hovedsak fikk vi en subsidiert sektor som gikk på ‘regulert’ lavbluss. Norwegian gikk gjennom en restrukturering og startet post-covid med et langt bedre utgangspunkt, men prisen ble bl.a. at samfunnet mistet selskapets langdistansetilbud. SAS kom ut av covid-epidemien i en mye dårligere forfatning, og valgte å gå inn i en restrukturering. Dette har medført at SAS ikke har kunnet opptre med særlig aggressivitet i markedet, og dermed har man både sett en reduksjon i tilbudet deres, og det har vært en vesentlig økning i billettpriser. Norwegian har prioritert kapasitetstilpasning, og fulgt etter med en tilpasning til mye høyere priser, og solide overskudd. I tillegg har vi fått et skift i etterspørselen fra forretningssegmentet som reiser mindre, og nå også mer dyrtid på grunn av kraftig prisøkning generelt og mye høyere renter. I sum har dette ført til en vesentlig reduksjon i totaletterspørselen, noe, som om det fortsetter, vil fortsette å redusere veksttakten i etterspørselen.

Prognosene om fremtidig etterspørselsvekst som var basert på tallene pre-covid var dermed basert på en helt annen konkurransesituasjon, og viste typisk at Oslo lufthavn ville møte kapasitetsgrensen allerede etter 2030. Post-covid, nettopp også på grunn av mindre konkurranse og høyere priser, er utsiktene til vekst mye lavere, og prognosene som lages tyder på mye lavere passasjervekst og dermed senere kapasitetsproblemer på Gardermoen.

Konkurransebildet er altså i endring, ikke minst fordi pandemien med dens effekter synes å ha påvirket konkurranseforholdene mellom selskapene som opererer tungt på Oslo lufthavn. SAS gikk 1. september 2024 ut av Star Alliance og inn i Sky Team, og får en eierstruktur med mye større dansk eierskap og KLM19 som eier. I tillegg synes avtalen å innebære at KLM skal bygge seg ytterligere opp som hovedeier. Dermed fremstår det som usikkert i hvilken utgave SAS kommer gjennom sin omstillingsplan, men mye tyder på at det nye eierskapet kan styre mer av oppmerksomheten mot Kastrup som nav, og et nytt strategisk fokus20. Potensielt kan dette ha stor betydning for rutetilbudet på Oslo lufthavn og hvilke selskaper som opererer der. SAS har det siste året redusert kapasiteten i det norske markedet og økt kapasiteten ved Kastrup. Strategien om et økt fokus på Kastrup som nav er tydelig kommunisert i markedet fra SAS’ side.

Mellom 30 og 40 flyselskaper har operert årlig på Oslo lufthavn de siste 20 årene. Mest dominerende er SAS, Norwegian og Widerøe. Det har vært en relativt stabil utvikling over tid, også når det gjelder hvor mange aktører som opererer ruteflygninger på Oslo lufthavn.

Uten utvidelse av kapasiteten på Oslo lufthavn er det krevende å få presset inn mange nye ruter på lufthavnen i trafikktoppene (morgen og ettermiddag). Dette fordi utnyttelsen av den praktiske kapasiteten da allerede er høy.21

Høye billettpriser, et SAS med økt fokus på Kastrup, og trolig fremdeles med en kostnadsbase som ikke tillater aggressiv konkurranse med Norwegian, vil antakelig redusere etterspørselen fremover, også ut av landet. KLM har vært en viktig konkurrent til de skandinaviske selskapene på utland, dette kan tenkes å bli mindre viktig når de blir stor eier i SAS, men denne effekten vil kanskje kompenseres av at Lufthansa bygger seg opp på ruter ut av Norge nå når SAS forlater Star Alliance.

På innlandsruter er bildet til fremtidig konkurranse mindre optimistisk. SAS og Norwegian vil ha alt å vinne på en mer rolig konkurransesituasjon seg mellom, og Norwegians oppkjøp av Widerøe vil neppe bidra til mer lokal konkurranse. Eventuell utenlandsk etablering på innlandsruter er mindre opplagt, og trolig mindre sannsynlig, siden selv selskaper med ultra-lav kostnadsbase som Ryanair og Wizz Air da må opprette norske baser, noe som innebærer økte personalkostnader siden de da må forholde seg til norske ordninger.22 I tillegg vil alle potensielle innenriksaktører vite at Norwegian når som helst kan redusere priser i en eventuell ny konkurransesituasjon.

En ytterligere faktor som kan påvirke tilbud og priser fremover er en pågående konsolidering i europeisk luftfart. Allerede lenge før covid har vi sett en konsolidering i luftfartsbransjen i USA. Det innebærer at det nå er færre og større flyselskaper som opererer i landet. Det har ført til økte marginer for de gjenværende selskapene. Utvalget mener det er god grunn til å forvente en likeartet konsolidering i europeisk luftfart. Konsekvensene for etterspurt rullebanekapasitet er ikke åpenbare, selv om en konsolidering normalt vil føre til et mer begrenset rutetilbud. Konsolidering kan på sikt også gi økte marginer i bransjen, noe som kan virke positivt på rutetilbudet.

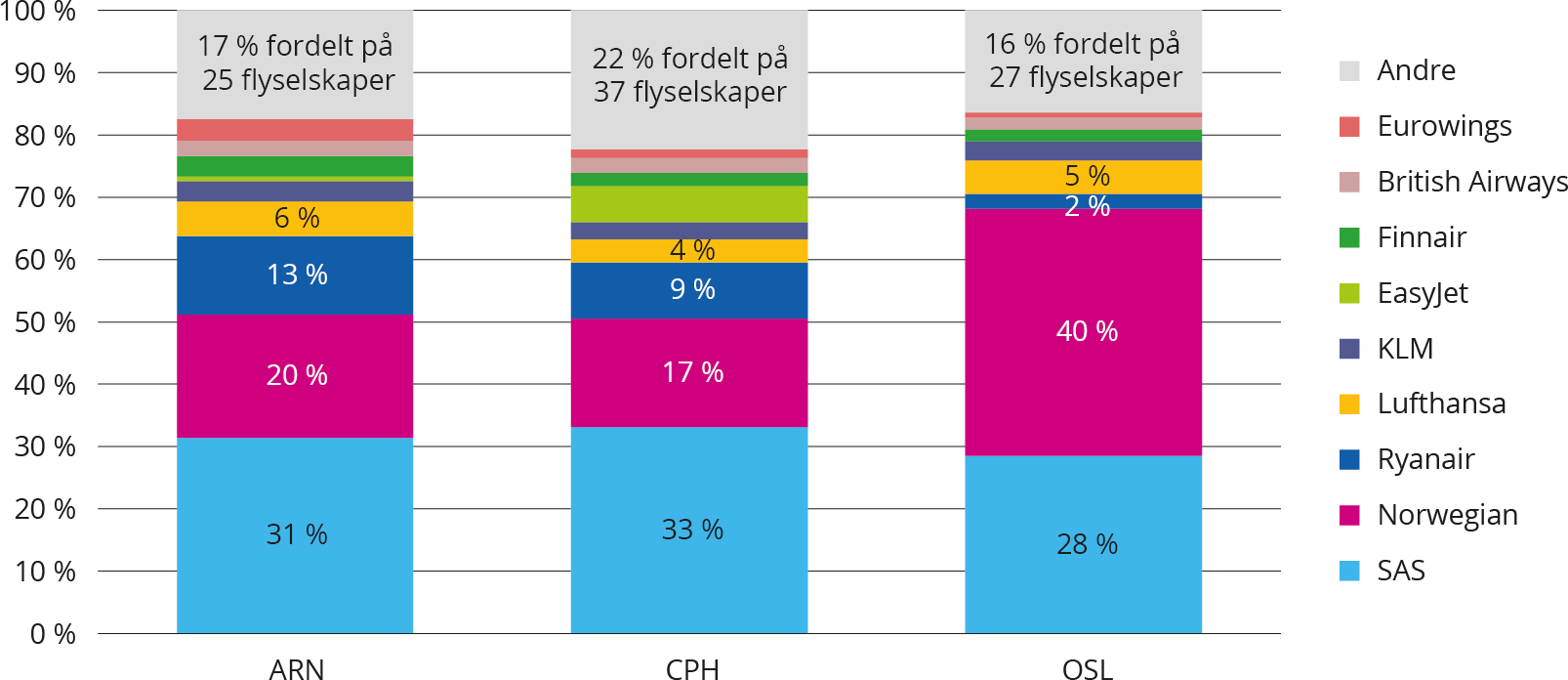

Ser man på de viktigste vekstdrivere i Europa er dette ultra-lavkost, altså selskaper som Ryanair og Wizz air. Disse er små i Norge. Ifølge Avinor har disse selskapene bare en markedsandel på 7 % hos Avinor i mars 2024 (Avinor, 2024c). Sammenlignet med Arlanda og Kastrup har Oslo lufthavn også en lavere andel lavkostselskaper. Som det fremgår av figuren under, har for eksempel Norwegian og SAS nesten to tredjedeler (69 %) av short haul utenlandstrafikk på Oslo lufthavn mens de typisk kun har halvparten for tilsvarende trafikk på de andre to lufthavnene. Dette alene tilsier at en har lengre å gå når det kommer til konkurransen fremover her hjemme.

Figur 6.1 Andel av setekapasitet på rutefly i 2023 (utland short haul)

Kilde: Avinor, 2024c

Prisen på flybilletter i Norge har steget betydelig de siste to årene. Med tanke på at konkurransesituasjonen trolig ikke intensiveres med det første er det sannsynlig at dagens prisnivå er den ‘nye normalen’, ikke minst fordi prisene øker både på klimaskadelige utslipp og for å redusere/unngå utslipp (for eksempel i form av å øke innblandingen av kostbart biodrivstoff). Dette siste påvirkes imidlertid i motsatt retning gjennom en kontinuerlig forbedring av fossil teknologi, hvor dagens nye fly produserer vesentlig mindre skadelige avgasser enn de gjorde før. På samme måte som elektrifiseringen av bilparken har presset frem langt mer effektive bensinmotorer, kan man tenke seg at de store flyprodusentene nå får veldig sterke insentiver til innovasjon også for flymotorer for fossilt drivstoff.

Oppsummert kan det dermed se ut som at konkurransebildet fremover går i retning av høyere priser og mindre konkurranse enn det man så de første ti-årene av dereguleringen. På kort sikt er det, med utgangspunkt i diskusjonen over, lite som tyder på at de lokale konkurrentene ønsker å konkurrere spesielt hardt, og da særlig på innland. Konkurransen på utland er sterkere med flere aktører, og her ser vi flere endringer som eksempelvis easyJets nyetablering ut av Tromsø. easyJet etablerer seg for øvrig også på Oslo lufthavn med ruter til destinasjoner som Paris, Geneve og Milano. Ser man derimot på det lange bildet, er det opplagt vanskeligere å spå om konkurransesituasjonen. USA har levd med deregulerte luftfartsmarkeder mye lengre enn Europa, og trendene vi ser derfra forventes ofte å komme til Europa. USA har hatt en kraftig restrukturering og konsolidering av nettverksselskapene, og lavprisandelen synes å stabilisere seg. Begge deler har redusert konkurransen, og kan kanskje tjene som en slags ‘fasit’ for det vi kan se for oss i Europa på litt lengre sikt. Også i Europa er lavkostandelene nå blitt relativt høye, og konsolideringen vi har sett i USA kopieres av de europeiske nettverksselskapene. I så fall var konkurranseutviklingen vi så frem til pandemien trolig større og raskere enn det vi kan vente på lengre sikt i Europa. Isolert sett vil derfor konkurranseutviklingen trolig bidra til en noe lavere passasjervekst fremover, i hvert fall på kort sikt. Det er imidlertid veldig vanskelig å anslå hvor store og eventuelt varige slike konkurranse-effekter vil være i et mer langsiktig perspektiv.

6.5.3 Konkurranse fra andre transportmidler

Det foreligger ikke informasjon som tilsier at det vil bli bygget annen transportinfrastruktur, for eksempel høyhastighetsbaner, som i nevneverdig grad kan konkurrere med flytransport til og fra Oslo lufthavn på lengre strekninger.