1 Mandat og sammendrag

1.1 Mandat

Regjeringen Stoltenberg II nedsatte 15. mars 2013 et ekspertutvalg som skulle vurdere selskapsbeskatningen i lys av den internasjonale utviklingen. Utvalget ble gitt følgende mandat:

«Bakgrunn

Det er et viktig mål å bygge opp under produksjonsmulighetene i fastlandsøkonomien. Dette arbeidet må skje over et bredt område ved å styrke konkurranseevnen slik at ressursene utnyttes effektivt. Norge har gode erfaringer med at skattereformer kan gi positive resultater for økonomien. Skattesystemets utforming og robusthet spiller en viktig rolle. Økt globalisering, med tettere integrerte markeder, har medvirket til at mange land har endret skattereglene. Det er en internasjonal trend i retning av lavere selskapsskattesatser og tiltak for å demme opp for uønskede tilpasninger over landegrensene. Målet med utredningen er å sikre at Norge i årene som kommer har et robust skattesystem som er tilpasset stor internasjonal mobilitet av skattegrunnlag. Skattesystemet må også framover bidra til at velferdsordningene kan opprettholdes, samtidig som det skal være attraktivt å investere og skape arbeidsplasser i Norge.

I skattereformen 1992 ble det lagt vekt på skattemessig likebehandling, brede grunnlag og lave satser, med særlig oppmerksomhet rettet mot bedrifts- og kapitalbeskatningen. Disse retningslinjene ble videreført gjennom skattereformen 2006. Det prinsipielle grunnlaget og den sterke integrasjonen mellom ulike deler av skattesystemet har gitt et robust og stabilt skattesystem og redusert motivene for skattetilpasninger. De gode egenskapene ved skattesystemet antas å ha bidratt til at Norge kan ha et høyere samlet skattenivå enn andre land, men uten tilsvarende høyere realøkonomiske kostnader.

1992-reformen føyde seg inn i en internasjonal trend hvor skattegrunnlag ble utvidet og skattesatser redusert. Norge gikk lengre enn mange andre land. Selskapsskattesatsen ble redusert fra 50,8 prosent til 28 prosent. Fordelingshensyn ble særlig ivaretatt gjennom progressiv beskatning av arbeids- og pensjonsinntekter og videreføring av formuesskatten for personer, mens hensynet til effektiv ressursbruk var førende ved utformingen av bedrifts- og kapitalbeskatningen. Satsforskjellen mellom kapital- og arbeidsinntekter og muligheter til å omdanne næringsinntekt til kapitalinntekt gjorde at man i 2006-reformen valgte å innføre aksjonærmodellen, deltakermodellen og foretaksmodellen. Nå skattlegges eierinntekter over en beregnet risikofri avkastning på den investerte kapitalen enten som personinntekt (foretaksmodellen for personlig næringsdrivende) eller som alminnelig inntekt når den utbetales til selskapseiere (aksjonærmodellen og deltakermodellen for deltakere i ansvarlig selskap, kommandittselskap mv.). Evalueringen av skattereformen 2006 indikerte at den hadde vært vellykket, og at tilpasningsmulighetene for å spare skatt ved å omdanne arbeidsinntekt til kapitalinntekt i all hovedsak var fjernet.

Redusert selskapsskatt vil isolert sett føre til at flere investeringer blir lønnsomme, men lokalisering av virksomhet avhenger av mange forhold, som myndighetenes evne til å føre en ansvarlig økonomisk politikk, nærhet til markeder, et åpent handelssystem, tilgang på kvalifisert arbeidskraft, kostnadsutvikling, institusjoner, administrative byrder og infrastruktur. Globalisering og stadig mer mobile skattegrunnlag øker skattenes betydning for om Norge vil være et attraktivt land å investere i. Norge er en liten økonomi der kapital flyter relativt uhindret over grensene. Avkastningskravet på investeringene bestemmes da på det internasjonale kapitalmarkedet.

Den norske selskapsskattesatsen på 28 prosent har vært uendret siden 1992. Samtidig har gjennomsnittlig selskapsskattesats i de 27 EU-landene falt fra 35,3 prosent i 1995 til 23,5 prosent i 2012. Den effektive selskapsskattesatsen (betalt skatt som andel av selskapets reelle overskudd) er også redusert, om ikke like mye fordi satsreduksjoner ofte har blitt kombinert med grunnlagsutvidelser. I EU-27 har selskapsskatten målt som andel av BNP variert rundt 3 prosent i den samme perioden.

Forskjeller i bedriftsbeskatningen mellom land skaper tilpasningsmuligheter for multinasjonale selskap, som kan bruke fradrag og internprising til å flytte overskudd fra høyskatteland til lavskatteland. Eksempelvis kan den delen av konsernet som befinner seg i land med høy skattesats, ta opp lån for å finansiere andre deler av konsernet, mens egenkapitalen konsentreres i land med lav selskapsskatt. Internprising omfatter prising av blant annet tjenester og immaterielle rettigheter ved transaksjoner mellom selskap i samme konsern. For skatteformål skal prisen fastsettes til anslått markedspris, dvs. den prisen to uavhengige aktører ville fastsatt (armlengdeprinsippet), men i praksis kan det være krevende å fastsette en slik markedspris.

Også skattegrunnlaget for selskapene endres i mange land. Stadig flere kombinerer redusert selskapsskattesats med tiltak for å motvirke at skattegrunnlagene uthules av selskapenes internasjonale virksomhet. I mange land har det samtidig skjedd en viss dreining av skattebyrden fra inntektsskatter til forbruksskatter.

I studien «Tax Policy Reform and Economic Growth» (OECD 2010) drøfter OECD hvordan endret vektlegging av ulike skattarter kan bidra til økt vekst og velferd. Med forbehold om at en må se an utgangspunktet i det enkelte landet, anbefaler organisasjonen å skyve noe av skattebyrden bort fra inntektsbeskatning og over til mindre vridende skatter som skatt på forbruk og eiendom. OECD argumenterer for at slike skatteskift kan være vekstfremmende på lang sikt. Ifølge rapporten er det først og fremst selskapsskatten som virker hemmende på økonomisk vekst.

Endringer i de internasjonale rammebetingelsene gir behov for å vurdere de norske skattereglene generelt og selskapsskatten spesielt.

Nærmere om hva utvalget skal vurdere

Det er et mål at Norge skal opprettholde et godt skattesystem med høye inntekter til fellesskapet. I tråd med dette, og i en tid der skattegrunnlaget er mer mobilt som følge av globalisering, skal utvalget vurdere ulike endringer i selskapsskatten. Utvalget skal vurdere om beskatningen av selskap er godt nok tilpasset den internasjonale utviklingen.

Utvalget skal herunder vurdere om selskapsskattesatsen bør endres. En endret selskapsskattesats må både proveny- og systemmessig vurderes i sammenheng med det øvrige skattesystemet. De ulike delene av det norske skattesystemet er tett integrert, med 28-prosentsatsen på alminnelig inntekt som et felles anker i person- og selskapsbeskatningen. Det antas å ha redusert tilpasningsmuligheter knyttet til satsforskjeller og bidratt til stabilitet. En endring i selskapsskatten må derfor vurderes i en helhet hvor også forholdet mellom person- og selskapsbeskatningen ses i sammenheng. I den forbindelse må det vurderes i hvilken grad de sentrale systemendringene i 2006-reformen (fritaksmetode, aksjonærmodellen og harmonisering av marginale skattesatser for ulike inntektsarter) kan opprettholdes dersom 28-prosentsatsen endres.

Utvalget må vurdere virkninger av foreslåtte løsninger, om disse vil være robuste og hvordan en kan unngå uheldige tilpasninger.

Utvalget skal vurdere mulighetene for flytting av inntekter og fradrag mellom land med sikte på å spare skatt og utrede tiltak som kan beskytte det norske selskapsskattegrunnlaget. Utvalget skal gi en oversikt over tiltak som er iverksatt i andre land.

Utvalget skal vurdere om forskjellen i skattemessig behandling av gjeld og egenkapital fra utenlandske eiere skaper rom for tilpasninger, og i så fall vurdere tiltak. Utvalget skal vurdere om et tiltak for å beskytte det norske selskapsskattegrunnlaget kan være å likebehandle gjeld og egenkapital; enten ved å fjerne retten til å trekke fra renteutgifter i selskapsskatten i sin helhet (såkalt Comprehensive Business Income Tax – CBIT) eller ved å gi selskapene fradrag for alternativ avkastning av egenkapitalen (såkalt Allowance for Corporate Equity – ACE). Belgia og Italia har innført varianter av ACE.

Fritaksmetoden sikrer at aksjeutbytte og gevinster mellom selskap er fritatt for skatt. Fritaksmetoden gjelder ikke aksjer i selskap i lavskatteland utenfor EØS og porteføljeinvesteringer utenfor EØS. Utvalget skal vurdere om fritaksmetoden gir uheldige tilpasningsmuligheter når det gjelder grenseoverskridende aksjeinntekter, og i lys av dette vurdere om det er behov for endringer.

Utvalget bes drøfte hvorvidt en bør legge større vekt på mindre mobile skattegrunnlag. Den samlede beskatningen av fast eiendom er lav i Norge, både sammenlignet med annen kapital og sammenlignet med mange andre land. Formålet med denne utredningen er ikke å vurdere beskatningen av fast eiendom. Utvalget kan omtale et alternativ der økt beskatning av fast eiendom inngår, men skal legge hovedvekten på å utrede alternativer der den samlede beskatningen av eiendom er om lag uendret.

Premisser for utredningen

Hovedformålet med skatte- og avgiftssystemet er å bidra til fellesskapets inntekter. Skatte- og avgiftsreglene bør utformes slik at de samfunnsøkonomiske kostnadene ved beskatning er lave. Skattesystemet skal bidra til mest mulig effektiv ressursbruk og best mulige investeringsvalg i bedriftene. Det er et mål at skattegrunnlagene fanger opp faktiske inntekter. Det er viktig både av effektivitets- og fordelingsårsaker. Det er også nødvendig for at skattesystemet skal virke tilfredsstillende som automatisk stabilisator i økonomien.

Skattesystemet, i kombinasjon med trygdesystemet, må gi gode insentiver til å velge arbeid framfor trygd. Dette hensynet skal også vektlegges.

Skattesystemet skal, sammen med blant annet trygdesystemet og en økonomisk politikk for full sysselsetting, bidra til utjevning av inntektsforskjeller. Utvalget skal vurdere virkninger på inntektsfordelingen, og anvise hvordan ulike ambisjoner for fordeling kan ivaretas i utvalgets forslag.

Det er videre et mål at skattesystemet er så enkelt som mulig, og at de administrative kostnadene for både skattyter og skatteadministrasjon ikke er for høye. Utvalget skal drøfte administrative konsekvenser.

Ved utformingen av forslag må utvalget ta hensyn til Norges internasjonale forpliktelser.

Utvalget skal legge til grunn at forslagene samlet sett bør være om lag provenynøytrale. Utvalget bes ikke spesielt om å vurdere særskatteregimene for petroleums- og kraftselskap, og kan legge til grunn at provenyet opprettholdes innenfor disse ordningene.

Utredningen skal presentere analyser av hvordan endringer i skattesystemet påvirker økonomiske beslutninger og dermed ressursbruk, arbeidstilbud, skatteinntekter og fordeling både på kort og lang sikt. Utvalget skal herunder vurdere hvordan endringene påvirker verdiskaping og vekst. Utvalget skal særlig legge vekt på empirisk analyse av forslagene.

Utvalget skal gjøre seg kjent med den faglige utviklingen internasjonalt innenfor selskapsbeskatningen, bl.a. ved å trekke på ekstern ekspertise. Finansdepartementet vil medvirke til at det inviteres til et rådgivende forum bestående av ekspertise fra arbeidslivsorganisasjonene og supplerende faglig ekspertise. Utvalget skal bidra til åpenhet og debatt, blant annet ved å arrangere seminarer i løpet av utvalgsperioden.

Utvalget skal levere sin innstilling innen 15. oktober 2014.»

Utvalget mottok 8. november 2013 et brev fra finansministeren med et tilleggsmandat fra regjeringen Solberg. I brevet ble utvalget bedt om

å vurdere skatteomlegginger som gir samlede skattelettelser. Det skal komme i tillegg til minst ett forslag som samlet sett er om lag provenynøytralt, jf. mandatet.

å gjennomgå og forbedre systemet for skattemessige avskrivninger. Siktemålet er et godt samsvar mellom avskrivningsreglene og faktisk verdifall, men treffsikkerhet må avveies mot enkelhet. Det er behov for en ny gjennomgang av faktisk verdifall på ulike grupper av driftsmidler.

1.2 Utvalgets sammensetning og arbeid

Utvalget har hatt følgende sammensetning:

Administrerende direktør Hans Henrik Scheel (utvalgsleder), Bærum

Førsteamanuensis Annette Alstadsæter, Oppegård

Fagdirektør Beate Bentzen, Oslo

Advokat Joachim M. Bjerke, Bærum

Advokat Aleksander Grydeland, Oslo

Professor Guttorm Schjelderup, Bergen

Justitieråd Kristina Ståhl, Sverige

Professor Peter Birch Sørensen, Danmark

Utvalgets sekretariat har bestått av følgende personer:

Avdelingsdirektør Ingrid Rasmussen, Finansdepartementet, leder

Lovrådgiver Frode Kristiansen, Finansdepartementet

Lovrådgiver Marius Pilgaard, Finansdepartementet

Lovrådgiver Trude Steinnes Sønvisen, Finansdepartementet

Lovrådgiver Martin Børresen, Finansdepartementet

Seniorrådgiver Marie Bjørneby, Finansdepartementet

Seniorrådgiver Thomas Klev, Finansdepartementet

Seniorrådgiver Kari Anita Syverud, Finansdepartementet

Seniorrådgiver Petter T. Solbu, Finansdepartementet

Lovrådgiver Henriette Strandskogen Hjort, Finansdepartementet (fra 25. september 2014)

Seniorrådgiver Øystein Bieltvedt Skeie, Finansdepartementet (til 31. august 2013)

Utvalget har i perioden 18. april 2013 til 24. november 2014 avholdt 15 møter. I tillegg avholdt utvalget 29. november 2013 et åpent seminar på Hotel Bristol.

På grunn av det utvidede mandatet fikk utvalget forskjøvet tidsfristen fra 15. oktober 2014 til 2. desember 2014. Professor Peter Birch Sørensen (utvalgsmedlem), Økonomisk institutt, Københavns Universitet, og Statistisk sentralbyrå har bidratt med vedlegg til rapporten.

Finansdepartementet inviterte til et rådgivende forum bestående av ekspertise fra arbeidslivsorganisasjonene og supplerende faglig ekspertise. Utvalget har hatt 3 møter med det rådgivende forumet og har i tillegg mottatt en rekke skriftlige innspill fra andre aktører. Det rådgivende forumet har bestått av:

Diderik Lund, Universitetet i Oslo (leder)

Landsorganisasjonen i Norge (Ellen Bakken/Maria Schumacher Walberg)

Yrkesorganisasjonenes Sentralforbund (Helle Stensbak)

Akademikerne (Frode Lindseth)

Unio (Erik Orskaug)

Næringslivets Hovedorganisasjon (Michael Riis Jacobsen og Ellen Mulstad)

Virke (Camilla Forgaard Andreassen)

Finans Norge (Jan Digranes)

Norges Rederiforbund (Lars Christian Tønder)

Kommunenes Sentralforbund (Helge Eide)

Bedriftsforbundet (Hedvig Svardal)

Den Norske Advokatforening (Bettina Banoun)

Den Norske Revisorforening (Rita Granlund)

Norges Autoriserte Regnskapsføreres Forening (Knut Høylie)

Skattebetalerforeningen (Rolf Lothe)

Tax Justice Network (Sigrid Klæboe Jacobsen)

Ragnhild Balsvik, Norges handelshøyskole

Frederik Zimmer, Universitetet i Oslo

Øystein Dørum, DNB Markets

Elisabeth Holvik, Sparebank 1

Hugo Pedersen Matre, Advokatfirmaet Schjødt

Marianne Andreassen, Statens lånekasse for utdanning

Bernt Sverre Mehammer, COWI

1.3 Avgrensning av arbeidet

Selv om mandatet først og fremst omhandler selskapsbeskatningen, åpner det for å vurdere mange sider ved skatte- og avgiftssystemet. Utvalget har først og fremst vurdert endringer i selskapsskatten, men har også tatt hensyn til at det er en økonomisk sammenheng mellom person- og selskapsbeskatningen og at dette er hensyntatt i de norske skattereglene. Utvalget har ikke gjennomgått alle sider ved personbeskatningen, men konsentrert seg om de delene som er mest relevant for utvalgets øvrige forslag. I tråd med mandatets forutsetninger har utvalget ikke vurdert særskatteregimene.

Utvalget mener det er viktig at Norge har et skattesystem som best mulig bygger opp om effektiv ressursbruk og økonomisk vekst. Utvalget har derfor også vurdert endringer i sammensetningen av skatter og avgifter. I lys av mandatet er disse vurderingene av overordnet karakter og lite detaljerte. Utvalget har, med unntak av merverdiavgiften, ikke vurdert sammensetningen av avgiftssystemet.

Mandatet slår fast at utvalget skal legge hovedvekten på alternativer der skatten på fast eiendom holdes om lag uendret. Derfor har utvalget ikke vurdert alle sider ved eiendomsbeskatningen inngående, for eksempel den kommunale eiendomsskatten.

1.4 Sammendrag og utvalgets tilrådninger

1.4.1 Bakgrunn og prinsipielt utgangspunkt

Norge er avhengig av betydelige skatteinntekter for å finansiere offentlige utgifter, bl.a. knyttet til velferdsstaten. De neste tiårene vil utgiftene til pensjoner, helse og omsorg øke i takt med at befolkningen blir eldre, og skatteinntektene fra fastlandsøkonomien vil være den viktigste finansieringskilden. En ulempe med de fleste skatter er imidlertid at de virker negativt på verdiskapingen. For å fremme verdiskaping er det viktig å ha et skattesystem som i størst mulig grad bygger opp under effektiv ressursbruk.

Utvalget mener Norge i store trekk har et godt skattesystem. Skattereformene i 1992 og 2006 bidro til bredere skattegrunnlag og mer ensartet beskatning av ulike inntekter. 1992-reformen førte i særlig grad til større likebehandling av ulike kapitalinntekter og -gevinster, og dermed til mindre muligheter for, og redusert lønnsomhet av, skatteplanlegging. Også lavere skattesatser reduserte lønnsomheten av omgåelse. 1992-reformen bidro til bedre ressursutnyttelse og økonomisk vekst, uten at det i vesentlig grad førte til skjevere reell inntektsfordeling. 2006-reformen ga større likebehandling av ulike former for arbeidsavkastning, og mellom arbeidsavkastning og særlig lønnsomme investeringer. Reformene har gitt inntektsbeskatningen et prinsipielt grunnlag og en logisk sammenheng, på tvers av bedrifter og personer. Det har gjort systemet forholdsvis stabilt og forutsigbart.

Etter utvalgets oppfatning er det viktig å bygge videre på de prinsippene som er søkt ivaretatt i inntektsbeskatningen i Norge:

Nøytralitet. Likebehandling av bl.a. ulike eierformer, spareformer og investeringer.

Symmetri. Inntekter og tilhørende kostnader bør behandles likt.

Ensartet beskatning av arbeidsavkastning, enten den kommer som lønn, næringsinntekt eller eierinntekt (utbytter eller gevinster).

Kontinuitet. Kapitalens skattemessige stilling bør ikke endres ved arv, gave, fusjon mv.

Samordning. Resultatutjevning over tid og mellom ulike virksomheter (underskudd bør kunne føres til fradrag mot overskudd).

Lave skattesatser for å redusere effektivitetstapet ved beskatning, motivet til skatteomgåelser og lønnsomheten av skatteplanlegging.

Brede skattegrunnlag som samsvarer med faktiske inntekter. Det bidrar til effektiv ressursbruk.

Disse prinsippene har bidratt til et skattesystem som, på de fleste områder, i stor grad har ivaretatt hensynet til skatteinntekter og fordeling, og i liten grad hemmet hensynet til økonomisk effektivitet. Utvalget mener prinsippene også vil være gode retningslinjer for utformingen av skattesystemet framover, vurdert i lys av de utfordringene Norge vil møte. Utvalget har, i tråd med mandatet, først og fremst vurdert hvordan bedrifts- og kapitalbeskatningen bør utformes som følge av økt mobilitet av kapital og eierskap over landegrensene.

I kapitalbeskatningen har det såkalte residensprinsippet vært et prinsipielt utgangspunkt. Residensprinsippet innebærer at kapitalinntekt skattlegges etter reglene og satsene som gjelder i kapitaleierens hjemland, uavhengig av hvor kapitalen er investert. I Norge er utgangspunktet at både personer og selskap som er hjemmehørende her, skal betale skatt til Norge for sin samlede inntekt (globalinntekt). Videre er skattereglene utformet for å behandle nordmenns investeringer innenlands og utenlands mest mulig likt. Det skjer blant annet ved at skatt som betales i utlandet, kan trekkes fra i norsk skatt (kreditmetoden).

Utvalget mener det ideelle for en liten, åpen økonomi er å praktisere residensprinsippet så konsekvent som mulig. Det vil bidra til at kapitalbeskatningen i Norge ikke reduserer avkastningen av å investere i Norge sammenlignet med å investere i andre land. Residensprinsippet bør være rettesnoren for kapitalbeskatningen. Administrative hensyn tilsier likevel at kapitalbeskatningen ikke kan utformes konsekvent for å sikre full likebehandling av investeringer i Norge og investeringer utenlands. I praksis er en i flere tilfeller tvunget til å avvike fra residensprinsippet i utformingen av skattereglene, særlig innenfor selskapsbeskatningen.

1.4.2 Hovedutfordringer i selskapsskatten

Utvalget mener at en bør ta konsekvensene av følgende utviklingstrekk ved utformingen av skattesystemet, spesielt selskapsskatten:

Den økonomiske integrasjonen og investeringer over landegrensene har økt, og skattenes innvirkning på bedriftenes investeringer, finansiering og eierskap har endret seg. Handlingsrommet for skattetilpasning over landegrensene, både lovlige og ulovlige, har blitt større, og mye tyder på at skattyterne utnytter mulighetene i større grad nå enn tidligere.

Flere skattegrunnlag er mer mobile enn før. Dels ser man økt fysisk mobilitet for både selskap og personer, og dels en økt digitalisering av økonomien som gjør fysisk tilstedeværelse mindre relevant. EØS-avtalen bidrar også til at slike grenseoverskridende transaksjoner lettere kan gjennomføres innenfor EØS, og begrenser samtidig Norges beskatningsmuligheter. Selv om økt mobilitet er positivt for verdiskapingen, er økt mobilitet en utfordring for beskatningen.

Internasjonalt diskuteres det hvordan nasjonale og internasjonale skatteregler bør tilpasses for å beskytte selskapsskattegrunnlaget og motvirke flytting av overskudd til lavskatteland, primært gjennom å utnytte dagens regler på lovlig måte. Det foreligger forskning som indikerer at det skattepliktige overskuddet fra flernasjonale selskap ikke samsvarer med deres verdiskaping og reelle overskudd. G20-landene ba OECD om å utrede disse spørsmålene og foreslå tiltak som kan forhindre slik uthuling av skattegrunnlag. OECDs og G20s arbeid med dette omtales gjerne som BEPS-prosjektet (Base Erosion and Profit Shifting). OECD la i 2013 fram en handlingsplan med 15 tiltakspunkter med tilhørende tidsplan.

Selskapsbeskatningen er i endring i mange land. Den gjennomsnittlige selskapsskattesatsen i OECD er redusert fra nesten 50 pst. på begynnelsen av 1980-tallet til om lag 25 pst. i dag. Flere land har også redusert skattesatsen særskilt for utvalgte inntektstyper, som fortjeneste knyttet til visse immaterielle eiendeler (patentbokser). Samtidig har stadig flere land innført regler som skal motvirke flytting av overskudd og uthuling av selskapsskattegrunnlaget. Blant annet begrenser mange land fradraget for rentekostnader.

Blant annet på bakgrunn av disse internasjonale utviklingstrekkene har utvalget identifisert tre hovedutfordringer i selskapsskatten i Norge:

Relativt høye effektive skattesatser i Norge gir et insentiv til å investere i andre land som har lavere skatt. Dette gjelder også for norske skattytere fordi det ikke er mulig å praktisere residensprinsippet i kapitalbeskatningen fullt ut. For eksempel innebærer fritaksmetoden i kombinasjon med aksjonærmodellen et brudd på residensprinsippet.

Gjeld og egenkapital behandles ulikt på selskapets hånd. Finansieringskostnadene er fradragsberettiget ved gjeldsfinansiering (renter), men ikke ved egenkapitalfinansiering. I en åpen økonomi vil forskjellsbehandlingen isolert sett stimulere selskapene til å øke sin gjeldsgrad. Selv om denne forskjellsbehandlingen er motvirket i den norske personbeskatningen, betyr det lite for finansieringsstrukturen i bedrifter som finansieres i et internasjonalt kapitalmarked. Forskjellsbehandlingen av gjeld og egenkapital muliggjør også lovlig overskuddsflytting, se neste punkt.

En forholdsvis høy formell skattesats gir insentiver for flernasjonale foretak til å flytte overskudd til andre land, f.eks. gjennom tynn kapitalisering eller skattemotiverte internpriser.

Betydningen av selskapsskatten for investeringene må ikke overdrives. Mange andre forhold spiller en stor og til dels større rolle for investeringsnivået. Norge er ressursrikt, tilgangen på kvalifisert arbeidskraft er høy, det politiske systemet er stabilt og Norge rangeres lavt i undersøkelser av omfanget av korrupsjon i ulike land. Forhold som gjør det fordelaktig å drive virksomhet i Norge, bidrar samtidig til høye lønnskostnader. Disse faktorene er viktigere for investeringene enn skattemessige forhold.

Skatt kan likevel ha merkbare effekter på marginen, særlig dersom skattenivået avviker mye fra det som er gjengs i land som ellers er sammenlignbare med Norge. I en globalisert verden med frie kapitalbevegelser vil investeringer i Norge konkurrere om den samme kapitalen som investeringer i mange andre land. Den mest relevante konkurransen vil likevel trolig være mellom investeringer i Norge og investeringer i våre naboland, samt land som Norge allerede har mye økonomisk samkvem med. Dette gjelder særlig land som Sverige, Danmark, Storbritannia, Tyskland, Frankrike, Nederland og USA.

Det kan være fornuftig å unngå at den effektive beskatningen av selskap ligger vesentlig høyere i Norge enn i disse landene. Den effektive beskatningen i Sverige og Danmark vil ha særlig betydning ettersom de ligger nær Norge både samfunnsmessig og geografisk. Effektive skattesatser på investeringer, som både tar hensyn til skattesats og skattegrunnlag, er relativt høye i Norge sammenliknet med de nevnte landene.

En effekt av høy effektiv selskapsskattesats er at forskjellsbehandlingen av gjeld og egenkapital på selskapets hånd får større betydning. Rentekostnader er, i motsetning til utbytter, fradragsberettiget for selskapene. Selv om fradraget for rentekostnader isolert sett reduserer kapitalkostnaden for gjeldsfinansierte investeringer, mener utvalget det er uheldig at gjeld er favorisert på selskapets hånd. Gjeldsfavoriseringen er et viktig element i overskuddsflytting innad i flernasjonale konsern, jf. nedenfor. Gjeldsfavoriseringen kan også stimulere til økt gjeldsgrad i selskapene. Dette kan medføre et effektivitetstap som følge av at selskapene bl.a. påtar seg en høyere konkursrisiko. Ulik behandling av gjeld og egenkapital på selskapets hånd kan videre bidra til at selskapsskatten slår annerledes ut for selskap som har tilgang på gjeldsfinansiering enn for selskap som er avhengig av å bli finansiert med egenkapital. Forskjellsbehandlingen av gjeld og egenkapital kan dermed vri investeringssammensetningen. I en åpen økonomi vil det ikke være mulig å kompensere fullt ut for favoriseringen av gjeld i selskapsskatten gjennom beskatningen av norske personlige investorer. Den motsvarende favoriseringen av egenkapital på personlig hånd (skatt på renteinntekter sammen med skattefrie eierinntekter innenfor skjermingsfradraget) kan bare delvis motvirke favoriseringen av gjeld, og da først og fremst for investeringer som ikke har tilgang på internasjonal finansiering, men som er avhengig av norsk egenkapital.

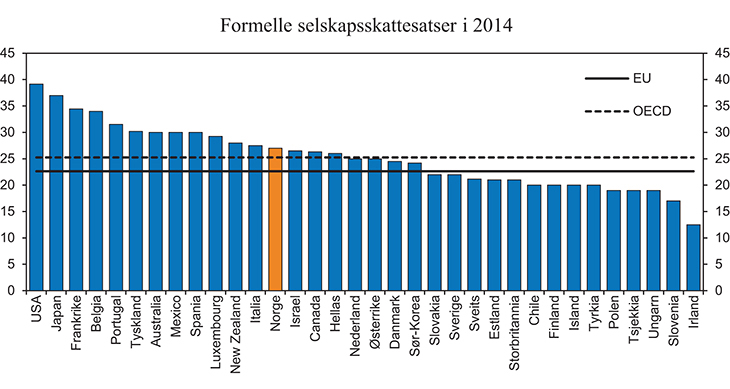

I tillegg til at de effektive skattesatsene er forholdsvis høye i Norge, er også den formelle selskapsskattesatsen høy. I 2014 ligger den formelle selskapsskattesatsen 1,7 prosentpoeng over gjennomsnittet i OECD og 4,4 prosentpoeng over gjennomsnittet i EU, jf. figur 1.1. I dette gjennomsnittet teller store og små land likt, og mange store økonomier som USA, Japan og Tyskland har relativt høye satser og ligger over Norge. Den norske selskapsskattesatsen ligger over skattesatsen i mange land Norge ofte sammenlignes med, herunder de andre nordiske landene. Flere land har nylig gjennomført eller varslet ytterligere reduksjoner. Det ser ut til at trenden med reduserte selskapsskattesatser fortsetter, og at selv land med høy statsgjeld ikke øker selskapsskatten for å styrke offentlige finanser.

Figur 1.1 Formelle selskapsskattesatser i OECD-land i 2014. Prosent

Kilde: OECD og KPMG Corporate Tax Rate Survey.

En konsekvens av høy formell skattesats er at det blir lønnsomt å flytte skattbart overskudd ut av Norge. Med overskuddsflytting siktes det til disposisjoner som reduserer skattebelastningen i Norge, men som i liten grad påvirker bedriftenes investeringer og virksomhet i Norge. Svakheter i nasjonalt og internasjonalt regelverk gjør at flernasjonale konsern kan flytte skattbart overskudd fra konsernselskap i Norge til konsernselskap i land med lav eller ingen beskatning av inntekten. Grovt sett kan metoder for overskuddsflytting deles inn i tre kategorier:

skattemotivert prising av transaksjoner internt mellom ulike konsernselskap

høy gjeldsfinansiering av selskap i land med høy skattesats (tynn kapitalisering). Dette gir høy verdi av rentefradraget

unngåelse av skatteplikt for inntekter eller selskap, bl.a. utnyttelse av skatteavtalenettverk og bruk av hybrider

I enkelte land står selskap overfor null eller tilnærmet ingen skatt på sine overskudd. Så lenge Norge har en positiv formell selskapsskattesats, vil derfor det enkelte selskap ha motiv til overskuddsflytting.

Forskningsresultater gir klare indikasjoner på at konsern benytter både internpriser og finansieringsstrukturer til å flytte overskudd. Dette samsvarer også med skattemyndighetenes erfaring.

Utvalget mener overskuddsflytting over tid kan gjøre det krevende å opprettholde inntektene fra selskapsskatten i Norge. Selv om overskuddsflyttingen ikke skulle representere et problem for skatteinntektene, kan det likevel svekke skattesystemets legitimitet ved at enkelte selskap omgår eller reduserer sin beskatning samtidig som andre selskap betaler full skatt. Overskuddsflytting gir dermed en uheldig konkurransevridning ved å favorisere selskap som har muligheter og ressurser til å foreta slike tilpasninger.

Utvalget mener at muligheten for både lovlige og ulovlige tilpasninger er utfordrende for skattesystemet, og har vurdert hvordan skattereglene kan utformes for å begrense slike tilpasninger. Utvalget foreslår flere tiltak som reduserer mulighetene for, og lønnsomheten av, skattetilpasninger. Ulovlige tilpasninger må i første rekke bekjempes gjennom håndhevelse av eksisterende regler, men utvalget foreslår også endringer som vil redusere mulighetene og nytten av ulovlige tilpasninger. I tillegg foreslår utvalget endringer som kan gjøre håndhevelsen mer effektiv.

1.4.3 Overordnet om utvalgets forslag

I tråd med mandatet og tilleggsmandatet legger utvalget fram ett forslag som anslås å være om lag provenynøytralt og ett forslag med skattelettelser. Tilleggsmandatet gir ingen retningslinjer for hvor store skattelettelsene kan være i alternativet med lettelser, men utvalget har skjønnsmessig valgt en ramme for skattelettelser på 15 mrd. kroner. Dette kan gi tilstrekkelig rom til å gjennomføre viktige skatteendringer, samtidig som det kan være en realistisk lettelse i budsjettsammenheng. Utvalget har tatt utgangspunkt i framførte 2014-regler i sammenligninger med utvalgets forslag.

Det er lagt vekt på at forslagene samlet sett skal bidra til et mer robust og effektivt skattesystem. En rekke empiriske og teoretiske studier tilsier at det er mulig å redusere skattesystemets samlede skadevirkninger dersom selskapsskatten tillegges relativt mindre vekt. Utvalget mener at en bør legge stor vekt på å ha brede skattegrunnlag, og at skattepliktig inntekt for næringsvirksomhet i så stor grad som mulig bør falle sammen med det faktiske overskuddet. For å unngå vridninger i investeringene og dårlig ressursbruk bør avskrivningssatsene tilsvare faktisk økonomisk verdifall. Lettelser i selskapsbeskatningen bør derfor komme som reduksjon i skattesatsen og ikke gjennom reduksjoner i grunnlag, for eksempel ved avskrivninger som går utover faktisk økonomisk verdifall. Redusert selskapsskattesats reduserer også uheldige vridninger av selskapsbeskatningen, herunder favoriseringen av gjeld, og lønnsomheten av å flytte overskudd ut av Norge.

Selskapsskatten i Norge er høy i internasjonal sammenheng. Det er en vanskelig avveining hvor langt en skal gå i å senke skattesatsen. Utvalget legger vekt på at skattesystemet, sammen med øvrige rammebetingelser, skal kunne konkurrere om investeringer og virksomhet i et internasjonalt marked. På den annen side vil utvalget advare mot at Norge leder an i en internasjonal skattekonkurranse mellom land om å ha særlig lav skatt for selskap, visse næringsinntekter eller patentbokser. Sett hen til skattesatsene i andre land, særlig de nordiske landene, og det brede skattegrunnlaget som utvalget anbefaler, vil utvalget foreslå å redusere selskapsskattesatsen til 20 pst.

Utvalget har vurdert ulike modeller for selskapsbeskatningen, men kommet til at det mest hensiktsmessige vil være å ta utgangspunkt i dagens system. Utvalget mener imidlertid det er behov for særskilte tiltak for å motvirke overskuddsflytting og uthuling av selskapsskattegrunnlaget.

Noe av provenytapet fra redusert selskapsskattesats foreslås dekket inn gjennom mer korrekte avskrivninger. Utvalgets flertall foreslår at noe av provenytapet også dekkes inn gjennom strammere rentebegrensningsregel. Videre foreslår utvalget netto innstramminger i skattereglene ved grenseoverskridende virksomhet. Samlet innebærer forslaget netto lettelser i selskapsskatten samtidig som skattegrunnlaget gjøres bredere.

Deler av lettelsene i selskapsskatten foreslås dekket inn gjennom økt skatt på finanssektoren. I dag er sektoren underbeskattet fordi de fleste finansielle tjenester er unntatt merverdiavgift. Utvalget foreslår at det i første omgang innføres en avgift på margininntekter og merverdiavgift på gebyrbelagte tjenester.

I tråd med mandatet har utvalget ikke vurdert særskatteregimene, men det legges til grunn at redusert selskapsskattesats kan motvirkes av økt særskatt for petroleumsselskap og grunnrenteskatt på vannkraft.

Utvalget har vurdert hvordan personbeskatningen bør tilpasses den reduserte selskapsskattesatsen. Blant annet for å motvirke skattetilpasninger foreslår utvalget å opprettholde en felles sats på alminnelig inntekt for personer og selskap. Det foreslås derfor at også skattesatsen på alminnelig inntekt for personer reduseres til 20 pst. For å dekke inn provenytapet som følger av dette, innføres det en ny og progressiv skatt på personinntekt som også erstatter dagens toppskatt. Samlet innebærer endringene lavere marginalskatt på arbeid for de fleste skattytere. I forslaget med samlede netto lettelser prioriteres det å redusere marginalskattene på arbeid ytterligere.

Redusert selskapsskattesats gjør det nødvendig å øke skatten på eierinntekter (utbytter, gevinster mv. utover skjermingsfradraget) for å unngå at motivet til inntektsskifting (omdanning av arbeidsinntekt til eierinntekt) øker. Utvalget mener det er uheldig om skattesystemet motiverer til inntektsskifting. Utvalgets flertall foreslår derfor at skatten på eiers hånd settes slik at marginalskatten på eierinntekt inklusiv selskapsskatt blir om lag den samme som maksimal marginalskatt på lønn inklusiv arbeidsgiveravgift. I alternativet med netto lettelser økes skattesatsen på eierinntekt noe mindre enn i det provenynøytrale forslaget, ettersom marginalskatten på arbeid her er ytterligere redusert. Økt skatt på eierinntekt, kombinert med redusert selskapsskatt, vil gjøre kapitalbeskatningen mer residensbasert, det vil si at valget mellom å investere innenlands eller utenlands i mindre grad enn tidligere vil påvirkes av skatt. Videre vil omlegging fra selskapsskatt til skatt på eierinntekt innebære redusert skatt på alternativavkastningen og økt skatt på renprofitt (eierinntekt utover skjerming).

Utvalget foreslår også andre endringer, både i personinntektsbeskatningen, formuesskatten og merverdiavgiften. Utvalget ser at det på flere av disse områdene er rom for ytterligere forbedringer, men ut fra mandatet og den tid som har vært til disposisjon, har utvalget begrenset seg til å peke ut en retning for et mer effektivt skattesystem.

Forslaget til omlegging av formuesskatten innebærer en mer ensartet verdsetting av ulike formuesobjekter ved at fast eiendom tillegges større vekt i grunnlaget. Det reduserer vridningene av formuesskatten. Samtidig foreslår utvalget å redusere den effektive skattesatsen for mange formuesobjekter, herunder bankinnskudd og aksjer, og øke bunnfradraget slik at provenyet fra formuesskatten holdes uendret.

Utvalget mener at det er gode grunner til å trappe ned favoriseringen av bolig også i inntektsbeskatningen. Som et første steg foreslår utvalget å oppheve skattefritaket ved utleie av inntil 50 pst. av markedsverdien av egen bolig.

Det er videre et betydelig rom for forbedringer i inntektsskattegrunnlaget for personer. Flere fradrag er svakt begrunnet. Effektivitetstapet ved beskatning øker mer enn proporsjonalt med skattesatsen. Det tilsier brede grunnlag og lave satser. I lys av mandatet har imidlertid utvalget nøyd seg med å foreslå å fjerne kun noen av ordningene med begrenset tilknytning til inntektsopptjeningen.

Merverdiavgiftssystemet er lite egnet til å ivareta fordelingshensyn og støtte bestemte formål. Utvalget mener at merverdiavgiften utelukkende bør ha som formål å skaffe staten inntekter. Dette gjøres enkelt og mest effektivt ved å ha én felles merverdiavgiftssats og hvor avgiftsplikten omfatter alt forbruk av varer og tjenester. En eventuell omlegging til én felles sats vil imidlertid innebære så store økninger for enkelte sektorer at det bør vurderes i en større sammenheng og eventuelt innfases over tid. Utvalget foreslår derfor et tosatssystem i merverdiavgiften der man beholder den generelle satsen på 25 pst., men der dagens nullsats og laveste sats økes til 15 pst., tilsvarende dagens sats på matvarer. Omleggingen innebærer økt proveny fra merverdiavgiften.

Samlet innebærer utvalgets forslag at det legges mindre vekt på selskapsskatt og personlige inntektsskatter, og større vekt på konsumskatter og skatt på fast eiendom. Denne skattevekslingen er i tråd med internasjonale anbefalinger for et mer effektivt skattesystem. Siden forslaget samlet sett innebærer en forskyvning av skattebyrden mot skatter som har relativt lave samfunnsøkonomiske kostnader, samtidig som skattegrunnlagene utvides og satsene settes ned, anslår utvalget at endringene vil virke klart positivt på økonomiens vekstevne.

Utvalgets samlede vurdering er at forslaget vil føre til økte investeringer, økt arbeidstilbud samt mer og riktigere allokert sparing. Dette vil bidra til økt arbeidsproduktivitet, økte lønninger og økt avkastning på kapitalen. I tillegg vil mulighetene for overskuddsflytting reduseres. Det antas derfor at en ikke ubetydelig del av det umiddelbare provenytapet knyttet til selskaps- og kapitalbeskatningen vil bli motvirket av høyere skatteinntekter på sikt.

I avsnitt 1.4.4 er de ulike delene av utvalgets forslag nærmere utdypet.

Utvalgets medlem Aleksander Grydelandmener at dagens resultatbaserte rentebegrensningsregel for selskap bør fjernes og at det er tilstrekkelig at eierinntekter skattlegges omtrent på samme nivå som i 2013, det vil si om lag 48,2 pst. Dette medlem foreslår at provenytapet dekkes inn gjennom å øke selskapsskattesatsen til anslagsvis 22 pst., som er samme sats som i Sverige og Danmark (fra 2016). På bakgrunn av utvalgets vurderinger mener dette medlem at også skattesatsen på alminnelig inntekt for personer bør økes tilsvarende. Den nye skatten på personinntekt bør tilpasses til den nye satsen slik at satsstrukturen i lønnsbeskatningen og provenyvirkningen av endringene i personbeskatningen samlet sett blir om lag som i forslaget til utvalgets flertall. Subsidiært støtter dette medlem forslaget til utvalgets flertall om en sats på 20 pst. på alminnelig inntekt.

1.4.4 Nærmere om utvalgets vurderinger og forslag

1.4.4.1 Selskapsskattens nivå og utforming

Utvalget har vurdert om dagens skattegrunnlag bør beholdes i lys av de hovedutfordringene utvalget har identifisert. Med utgangspunkt i mandatet har utvalget vurdert flere alternativer til den gjeldende selskapsskatten, blant annet å legge om til en kontantstrømskatt, innføre et fradrag for egenkapitalkostnaden (ACE-modell) eller fjerne fradraget for rentekostnader (CBIT-modell).

I en kontantstrømskatt fastsettes skattegrunnlaget som differansen mellom løpende inn- og utbetalinger. Kontantstrømskatten vil virke som en skatt på nåverdien av kontantoverskudd. Selv om staten skattlegger en andel av denne nåverdien, vil bedriften fortsatt ha insentiver til å maksimere overskuddet før skatt. En kontantstrømskatt har mange attraktive egenskaper. Den fjerner dagens skattefavorisering av gjeld i selskapsskatten og vil ikke virke vridende på marginale investeringsbeslutninger. Utvalget vil likevel ikke anbefale en generell kontantstrømskatt for hele selskapssektoren. En slik skatt vil ha en rekke praktiske utfordringer, blant annet ved grenseoverskridende investeringer, og gi insentiver til tilpasninger.

En mye omtalt modell i den internasjonale debatten er basert på en standard selskapsskatt, men hvor selskapet får et fradrag i selskapet for alternativkostnaden ved å binde egenkapitalen (ACE – allowance for corporate equity). En korrekt utformet ACE-modell vil gi likebehandling av gjeld og egenkapital på selskapets hånd og sikre at alle investeringsprosjekter som er lønnsomme før skatt, også vil være lønnsomme etter skatt. Utvalget mener at en ACE-modell er gjennomførbar, men det vil være vanskelig å utforme modellen slik at tilpasninger unngås. For et gitt skatteproveny vil modellen kreve høyere skattesats enn alternative modeller og dermed forsterke motivene til overskuddsflytting. For å hindre overskuddsflytting gjennom rentefradrag kunne en variant av ACE-modellen være å gi et fradrag for alternativkostnaden ved å binde all kapital (ACC-modellen), både gjeld og egenkapital. I en slik modell erstattes fradraget for gjeldsrenter med et normert fradrag for både gjeld og egenkapital. En vil da hindre overskuddsflytting gjennom rentefradrag. Med en ACC-modell må beskatningen av finansiell sektor tilpasses særskilt, som i seg selv kan medføre nye tilpasninger. I tillegg skaper også ACC-modellen utfordringer i integrasjonen med personbeskatningen. Modellen bør uansett kombineres med tiltak for å hindre overskuddsflytting gjennom andre typer fradrag.

I en CBIT-modell gis det ikke fradrag for finansieringskostnader, heller ikke for rentekostnader. Hele avkastningen skattlegges dermed på selskapets hånd, uavhengig av om investeringene finansieres med gjeld eller egenkapital. På den ene siden vil CBIT-modellen øke kapitalkostnaden for investeringer som finansieres med gjeld. På den annen side gir modellen et bredere skattegrunnlag som kan åpne for lavere skattesats, noe som reduserer kapitalkostnaden for investeringer som finansieres med egenkapital, og insentivene til overskuddsflytting. CBIT-modellen reiser mange praktiske spørsmål og problemer, bl.a. med å integrere beskatningen av finanssektoren og kapitalbeskatningen for personer.

Utvalget har sett nærmere på forslaget til den svenske foretaksskattekomiteen (SOU 2014: 40) om å avskjære netto finansieringskostnader for selskap. Det svenske forslaget er langt på vei en variant av CBIT-modellen. Forslaget vil motvirke overskuddsflytting, men samtidig medføre betydelige utfordringer når en ser personbeskatningen i sammenheng med selskapsbeskatningen. Utvalget kan ikke se at det vil være mulig å unngå innlåsingseffekter. I tillegg vil det oppstå vridninger internt i selskapssektoren ved fusjoner og oppkjøp av selskap med ulike renteposisjoner. Investeringer som finansieres med egenkapital, vil få lavere skatt som følge av satsreduksjonen (eller kapitalfradraget), men modellen vil øke kapitalkostnaden for gjeldsfinansierte investeringer.

På bakgrunn av det ovennevnte vil utvalget ikke anbefale en CBIT-modell eller den svenske varianten av modellen.

Etter en samlet vurdering vil utvalget anbefale at dagens system for å skattlegge selskap beholdes. Utvalget foreslår at selskapsskattesatsen i Norge reduseres fra 27 pst. til 20 pst. Med en slik satsreduksjon vil Norge få en selskapsskatt på linje med det våre nærmeste naboland har i dag. En lavere formell skattesats vil redusere kapitalkostnaden i Norge, særlig for investeringer som finansieres med egenkapital. Forskjellsbehandlingen av finansieringsmåter på selskapets hånd vil også bli noe dempet av en lavere sats. Videre vil lavere selskapsskattesats til en viss grad gjøre det mindre lønnsomt å flytte overskudd ut av Norge.

En reduksjon i selskapsskattesatsen i det omfang som utvalget foreslår, vil ha stor betydning for skattesystemet for øvrig, både med hensyn til proveny, fordeling og utformingen av personbeskatningen. Utvalget understreker at satsreduksjonen må kombineres med andre tiltak mot overskuddsflytting.

1.4.4.2 Beskatning av grenseoverskridende aksjeinntekter

Beskatning etter et konsekvent residensprinsipp tilsier i utgangspunktet løpende beskatning av norske aksjonærer for inntekt som opptjenes i utenlandske selskap. Det vil gi likebehandling av norske investeringer, enten de skjer hjemme eller i utlandet. Utvalget anser imidlertid en konsekvent residensbeskatning som lite realistisk. Det legges derfor til grunn at grenseoverskridende aksjeinntekter fortsatt i utgangspunktet beskattes først ved utdeling eller salg av eierandeler. Utvalget mener det likevel kan være grunn til å vurdere endringer som bidrar til større likebehandling av norske eieres investeringer utenlands og innenlands, og som reduserer mulighetene til overskuddsflytting og uthuling av skattegrunnlaget.

En endring som i større grad kan sikre at norske investeringer i utlandet beskattes minst på samme nivå som investeringer i Norge, er å gå over fra fritaksmetoden til å gi kredit for selskapsskatt betalt i utlandet. Et motargument er at det i så fall må gjøres begrensninger i metoden som kan innebære svakere beskyttelse mot kjedebeskatning enn fritaksmetoden. Videre vil en kreditmetode være vesentlig mer administrativt krevende enn fritaksmetoden. Det vil i tillegg være vanskelig å utforme en praktikabel kreditmetode for grenseoverskridende aksjeinntekter innenfor EØS. Samlet sett er derfor handlingsrommet svært begrenset når det gjelder endringer i beskatningen av grenseoverskridende aksjeinntekter. Utvalget viser også til at fritaksmetoder er den vanligste metoden for å unngå kjedebeskatning av grenseoverskridende utbytter internasjonalt.

Utvalget har vurdert om det bør gjøres enkelte innstramminger i dagens regler. For aksjeinntekter fra selskap hjemmehørende i lavskatteland i EØS, gjelder fritaksmetoden bare hvis selskapet er reelt etablert og driver reell økonomisk aktivitet i hjemlandet. Et formål med kravet om reell etablering/økonomisk aktivitet er å hindre at inntekter som opptjenes i lavskatteland, kanaliseres via EØS. Utvalget viser til at kravet må tolkes i tråd med EU-domstolens praksis på dette området. Utvalget legger videre til grunn at de norske reglene som skal hindre at inntekter opptjent i lavskatteland kanaliseres via selskap i EØS-land, bør være så strenge som EØS-retten tillater. Utvalget ber derfor Finansdepartementet følge med på utviklingen i EØS-retten på dette punkt, og vurdere om det er rom for ytterligere tiltak for å motvirke at inntekter opptjent i lavskatteland kanaliseres via mellomliggende selskap uten ytterligere beskatning.

Utvalget har vurdert enkelte forenklinger i fritaksmetoden. Fritaksmetoden omfatter utenlandske selskap som tilsvarer de norske selskapstypene som omfattes av fritaksmetoden. Vurderingen av om et utenlandsk selskap tilsvarer norske selskap kan være komplisert. Utvalget foreslår at departementet utreder om denne vurderingen kan forenkles ved at selskap hvor eierne har et begrenset ansvar for selskapets forpliktelser, skal omfattes av fritaksmetoden. Kravet til eierandel og eiertid ved investeringer i normalskatteland utenfor EØS er etter utvalgets syn et annet element som kompliserer fritaksmetoden. I tillegg kan hensynet til å unngå kjedebeskatning tilsi at porteføljeinvesteringer i høyskatteland blir omfattet av fritaksmetoden. Utvalget foreslår derfor at kravet til eierandel og eiertid oppheves.

Aksjonærmodellen gjelder ved beskatning av personlige aksjonærers aksjeinntekter uavhengig av hvor selskapet er hjemmehørende. Utvalget foreslår at aksjonærmodellen ikke skal gjelde for aksjeinntekter fra selskap etablert utenfor EØS. For aksjeinntekter fra selskap etablert i EØS foreslår utvalget at aksjonærmodellen bare skal gjelde hvis selskapet er reelt etablert og driver reell økonomisk aktivitet.

Etter utvalgets vurdering har NOKUS-reglene en viktig funksjon i å sikre at den residensbaserte beskatningen ikke undermineres av muligheten til å investere i lavskatteland. Utvalget har derfor vurdert utvidelser i NOKUS-reglene for å gjøre dem mer robuste. Utvalget erkjenner imidlertid at handlingsrommet for slike utvidelser er begrenset, særlig som følge av EØS-avtalen og administrative forhold. Det foreslås likevel å heve grensen for lavskattelanddefinisjonen noe, fra 2/3 til 3/4 av det norske skattenivået. Heving av grensen vil bidra til at norske investeringer i utlandet i større grad beskattes på samme nivå som investeringer i Norge. Det bør fortsatt være slik at lavskattelanddefinisjonen under NOKUS-reglene er den samme som under fritaksmetoden.

Utvalget mener det bør vurderes forenklinger i NOKUS-reglene. Praktiseringen av lavskattelandvilkåret har i flere saker vist seg å være vanskelig, og det trekker i retning av å innføre enklere vurderingstemaer i normen. Utvalget anbefaler at ordningen med svarte- og hvitelister bygges ut og gjøres mer absolutt. Administrative hensyn mv. kan også tilsi at det bør innføres et krav til minste eierandel for den enkelte deltaker før NOKUS-beskatning gjennomføres. Utvalget ber videre departementet vurdere om dagens skille mellom aktive og passive inntekter, er hensiktsmessig.

Utvalget har også vurdert reglene om kildeskatt på utbytte fra norske selskap til utenlandske aksjonærer. Utvalget mener kildeskatt på utbytte er svakt begrunnet og foreslår derfor å endre reglene slik at kildeskatt bare ilegges aksjonærer hjemmehørende i lavskatteland.

1.4.4.3 Tiltak for å motvirke overskuddsflytting og uthuling av selskapsskattegrunnlaget

Lavere selskapsskattesats vil til en viss grad gjøre det mindre lønnsomt å flytte overskudd ut av Norge. Samtidig er det ikke realistisk å harmonisere den norske skattesatsen med skattesatsene i lavskatteland. Utvalget foreslår en skattesats på 20 pst. Mange land har lavere selskapsskattesatser enn dette, eller gunstige skatteregimer for enkelte typer inntekter. Insentivene til overskuddsflytting vil dermed fremdeles være sterke. Utvalget mener derfor at en satsreduksjon må kombineres med andre tiltak for å motvirke overskuddsflytting. Handlingsrommet for å innføre slike tiltak er imidlertid begrenset som følge av internasjonale forpliktelser, først og fremst EØS-avtalen. I tillegg vil Norges beskatningsrett i en del tilfeller være begrenset i de om lag 90 skatteavtalene Norge har med andre land. Utvalget mener likevel at dette ikke bør hindre at en innfører regler som anses nødvendige, men at reglene må tilpasses våre folkerettslige forpliktelser.

Prising av varer og tjenester innenfor konsern skal fastsettes i samsvar med armlengdeprinsippet, altså som om transaksjonen hadde skjedd mellom uavhengige parter. Utvalget legger til grunn at armlengdeprinsippet fortsatt bør være det bærende prinsipp for fordeling av overskudd mellom land, og at de grunnleggende prinsippene for internprising fortsatt må være basert på internasjonal enighet. I BEPS-prosjektet i OECD/G20 vurderes det mulige presiseringer i armlengdeprinsippet for å sikre at fordeling av skattegrunnlag er i samsvar med hvor verdiskapingen skjer. Utvalget mener at Norge bør følge opp eventuelle anbefalinger knyttet til armlengdeprinsippet fra BEPS-prosjektet. På enkelte områder, som for royalty, leiebetalinger og renter, mener utvalget det er så krevende å finne gode armlengdepriser at det likevel bør vurderes særskilte regler.

Utvalget foreslår en kildeskatt på royalty (inklusive leiebetalinger for visse fysiske driftsmidler). Utvalget mener det er behov for en slik skatt for å motvirke overskuddsflytting, hindre dobbelt ikke-beskatning og sikre norsk beskatningsrett. Utvalget ber departementet vurdere om bareboat-leie av fartøy bør tas ut av den norske rederiskatteordningen, slik at en kildeskatt også kan omfatte bareboat-leie av fartøy som etter sin art faller innenfor rederiskatteordningen. Kildeskatten må innrettes slik at den ikke kommer i konflikt med EØS-retten.

Utvalget foreslår videre at det innføres en intern hjemmel for kildeskatt på renter, slik mange andre land har. Det vises til at en sjablongmessig rentebegrensningsregel, jf. avsnitt 1.4.4.4, ikke nødvendigvis vil ramme alle tilfeller av uønsket overskuddsflytting gjennom rentefradrag. En kildeskatt kan også være et tiltak for å begrense overskuddsflytting i særlige tilfeller, for eksempel ved bruk av hybrider.

Utvalget har drøftet en mulig fradragsbegrensning for royalty, men mener en generell begrensning ikke er noen god løsning for royalty. Utvalget mener likevel at Finansdepartementet bør utrede en fradragsbegrensning for skatteformål for enkelte former for leiebetalinger, blant annet bareboat-leie knyttet til fartøy og rigger.

Regler om utflyttingskatt er viktig for å beskytte det norske skattegrunnlaget. Reglene skal sikre at inntekter som er opptjent i Norge, også kommer til beskatning her. Som følge av EØS-retten er det imidlertid lite rom for å stramme inn gjeldende regler for selskap som flytter ut.

Anti-hybridregler som skal motvirke doble fradrag og dobbelt ikke-beskatning, har en sentral plass i BEPS-prosjektet. Problemet oppstår når land klassifiserer finansielle instrumenter mv. forskjellig med den følge at skattyter oppnår en fordel. For å motvirke tilpasninger ved bruk av hybride arrangement foreslår utvalget å avskjære fritaksmetoden for utbytter der det utdelende selskapet har fått fradrag for utdelingen. Utvalget mener også det bør innføres regler som motvirker uheldige virkninger av hybride enheter mer generelt, for eksempel ved at hjemlandets klassifisering legges til grunn for nærmere definerte tilfeller. Supplerende forslag bør også vurderes, og en bør se hen til anbefalinger fra BEPS-prosjektet.

Utvalget har vurdert den ulovfestede omgåelsesregelen og konkluderer med at det er viktig å ha en generell regel som kan motvirke skatteomgåelser. Utvalget foreslår å lovfeste normen, blant annet for å korrigere en uheldig rettsutvikling og for å styrke regelen.

Regelverket som bestemmer hvor selskap anses skattemessig hjemmehørende, kan utnyttes for å unngå alminnelig skatteplikt til Norge. For å motvirke dette foreslår utvalget at selskap som er registrert i Norge, alltid skal anses hjemmehørende her. Utvalget antar at forslaget i begrenset grad vil kunne motvirke overskuddsflytting mv., men det vil blant annet sørge for at norskregistrerte selskap ikke kan bli «bostedsløse».

Utvalget mener framveksten og utviklingen i den digitale økonomien vil skape utfordringer for selskapsskattegrunnlaget. Rekkevidden av den internrettslige hjemmelen for beskatning av utenlandsk virksomhet i Norge bør derfor vurderes nærmere. Sentralt i en slik vurdering vil være internasjonale anbefalinger om beskatning av den digitale økonomien. Utvalget mener en her bør vurdere ev. anbefalinger fra OECD om endringer i definisjonen av fast driftssted, og vurdere behovet for endringer i vilkårene i internretten i lys av dette.

Utvalget vurderer det slik at norske skattemyndigheter har vide hjemler i internretten, i skatteavtaler og informasjonsutvekslingsavtaler til å innhente relevant informasjon også i grenseoverskridende forhold. På enkelte områder bør en likevel innføre regler som rekker lengre. Etter utvalgets oppfatning bør norske skattytere ha plikt til å opplyse om utenlandsk eierskap i selvangivelsen og, etter anmodning, å innhente opplysninger om andre konsernselskap i utlandet. Elektronisk levering av selvangivelse vil kunne lette skattemyndighetenes risikovurderinger og kontrollarbeidet, og vil kunne innebære en forenkling også for skattyterne. Utvalget mener derfor at det bør innføres plikt til elektronisk levering av selvangivelse i selskapssektoren. For øvrig bør Norge følge den internasjonale utviklingen i arbeidet med utveksling av opplysninger for skatteformål, særlig når det gjelder automatisk informasjonsutveksling.

1.4.4.4 Begrensning av rentefradraget for å motvirke overskuddsflytting

Flernasjonale konsern kan ha sterke insentiver til å redusere skatten ved å finansiere norske konsernselskap med gjeld. Måten armlengdeprinsippet praktiseres på i låneforhold, kan medføre at selskap i et interessefellesskap får fradrag for renter på gjeld opp til det selskapet kunne ha betjent dersom det var et frittstående selskap. I mange tilfeller vil imidlertid et uavhengig selskap ikke utnytte sin maksimale lånekapasitet. I tillegg kan selskap få fradrag for markedsmessige lånerenter på lån mellom selskap med samme eier. Det innebærer at selskap i Norge kan få fradrag for en kredittrisiko som ikke nødvendigvis er reell. Dagens regler gjør det derfor mulig for flernasjonale foretak på lovlig måte å flytte overskudd ut av Norge gjennom rentefradraget. Tilsvarende gjelder for foretak med eiere som ikke er skattepliktige for renteinntekter, typisk kommuner og stiftelser. Dette gir disse en betydelig fordel sammenlignet med frittstående selskap.

En global tilnærming, der en tar utgangspunkt i et konserns faktiske rentekostnader til uavhengige långivere (eksterne renter), vil gi en strammere regel, og kan i teorien fjerne mulighetene til å flytte skattbart overskudd ut av Norge gjennom rentefradraget. Dersom alle land innførte samme regel, ville flernasjonale konsern samlet sett ikke fått fradrag for mer enn sine faktiske eksterne renter. En slik praktisering av armlengdeprinsippet ville antageligvis gitt en stor reduksjon i rentefradraget for konsernselskap i høyskatteland. Videre ville det bidratt til likere konkurransevilkår mellom uavhengige selskap og flernasjonale konsern. Utvalget antar imidlertid at en internasjonal enighet om en global regel i beste fall ligger langt fram. Hvis Norge på egen hånd skulle innføre en regel som bygger på en global tilnærming, ville det oppstå mange særlige spørsmål som gjør bestemmelsen krevende å anvende.

Utvalgets flertallanbefaler i stedet å videreføre en resultatbasert sjablongregel mot overskuddsflytting.

Dagens regel begrenser bare fradrag for gjeld til nærstående part (interne renter). Overskuddsflytting kan imidlertid også skje gjennom renter betalt til en uavhengig långiver (eksterne renter). Utvalgets flertall foreslår derfor at alle renter, også renter betalt til uavhengige långivere, avskjæres i rentebegrensningen.

Utvalgets flertall foreslår videre å stramme inn regelen, slik at den avskjærer en større andel av rentefradragene som skyldes overskuddsflytting. Det foreslås en fradragsramme på 45 pst. av overskuddet før netto rentekostnader (EBIT). Videre foreslås det at terskelbeløpet for å anvende regelen reduseres fra 5 mill. kroner i netto rentekostnader til 1 mill. kroner. Å avskjære renter også på lån til uavhengige, samtidig som rammen gjøres strammere, vil medføre at regelen vil avskjære rentefradrag også for selskap som ikke har muligheter til overskuddsflytting. Utvalgets flertall mener at hensynet til en effektiv regel mot overskuddsflytting er viktigere enn å skjerme enkelte høyt belånte selskap. Utvalgets flertall viser til at gjeld allerede er favorisert på selskapets hånd. Selskap som rammes av begrensningen, vil få reduserte motiver til gjeldsfinansiering. Flertallet vil peke på at en uheldig side ved regelen kan være at den isolert sett kan påvirke investeringsinsentivene for disse selskapene i negativ retning. En regel som hovedsakelig rammer overskuddsflytting vil imidlertid ha en positiv effekt på samlet avkastning av investeringene som følge av likere konkurransevilkår mellom selskap med og uten mulighet til overskuddsflytting.

Utvalgets medlem Aleksander Grydelandanbefaler at dagens resultatbaserte sjablongregel oppheves. Dette medlem er prinsipielt sett enig i at sjablongmessig rentefradragsbegrensning kan være hensiktsmessig som en skjønnsmessig operasjonalisering av armlengdeprinsippet. Den nåværende resultatbaserte sjablongregelen har imidlertid en rekke negative konsekvenser. Dette medlem kan heller ikke helt se hvordan man kan utforme en alternativ sjablongregel på dette området på en hensiktsmessig måte. Armlengdeprinsippet, med de presiseringer som gjøres som ledd i BEPS-prosjektet, bør derfor være tilstrekkelig for å motvirke overskuddsflytting.

1.4.4.5 Beskatning av finanssektoren

Isolert sett favoriseres gjeld framfor egenkapital på selskapets hånd. I den grad dette påvirker selskapenes soliditet, kan det ha særlig betydning for finanssektoren. Dette skyldes at en for høy gjeldsgrad ikke bare vil utgjøre en risiko for selskapene selv, men for det finansielle systemet som helhet. Lavere selskapsskattesats vil bidra til å redusere gjeldsfavoriseringen i selskapsskatten. Utvalget mener imidlertid at andre tiltak i reguleringen av finansmarkedene er mer målrettede for å fremme finansiell stabilitet enn endringer i skattesystemet.

Det kan oppstå negative eksternaliteter fra aktivitet i finanssektoren. Dette er særlig knyttet til oppbygging av risiko i økonomien. Dersom denne samfunnsøkonomiske kostnaden ikke internaliseres i den bedriftsøkonomiske kostnaden, vil ikke de ulike aktørenes bidrag til kriserisikoen bli reflektert i markedsprisene. Det kan da være fare for at sektoren blir for stor eller at det blir tatt for høy risiko. Problemet kan bli forsterket av at store enkeltaktører kan sies å ha en implisitt statsgaranti.

Hensynet til finansiell stabilitet ivaretas gjennom reguleringen av og tilsyn med finansinstitusjonene og finansmarkedene. Samtidig bidrar avgiften til Bankenes sikringsfond til oppbygging av kapital utover minimumskravene. Utover denne avgiften mener utvalget at finansiell sektor i utgangspunktet bør beskattes som andre næringer.

I merverdiavgiften er det en forskjell mellom finanssektoren og andre næringer ved at de fleste finansielle tjenester er unntatt avgiften. Det innebærer at det ikke ilegges avgift på en hoveddel av finansinstitusjonenes omsetning, men institusjonene får heller ikke fradrag for avgift som inngår i de tilhørende kostnadene. Finanssektoren blir dermed skattlagt i merverdiavgiftssystemet gjennom inngående avgift i stedet for differansen mellom utgående og inngående avgift. Unntaket for merverdiavgift for finansielle tjenester bidrar til en uheldig vridning av produksjon og forbruk mot disse tjenestene og bort fra relativt sett dyrere, avgiftsbelagte varer og tjenester. Dette bryter med nøytralitetsprinsippet som ligger bak utformingen av merverdiavgiften. Unntaket bidrar også til at kostnaden for finansielle tjenester blir høyere for bedriftene, mens husholdningene mottar billigere finansielle tjenester enn de ville under en generell merverdiavgift. Unntaket fra merverdiavgift anslås til om lag 8,1 mrd. kroner.

Utvalget mener Finansdepartementet bør videreføre arbeidet med å løse problemene knyttet til dagens unntak i merverdiavgiften for finansiell sektor, jf. omtalen i Prop. 1 LS (2013–2014) Skatter, avgifter og toll 2014. Merverdiavgiftsgrunnlaget bør utvides til å omfatte finansielle tjenester som ytes mot konkrete vederlag i form av gebyrer, provisjon mv., for eksempel skadeforsikring. Samtidig bør en også beskatte margininntektene i finanssektoren. Utvalget er i utgangspunktet enig i at en avgift på margininntekter fra finansielle tjenester bør utformes slik at den har flest mulig av merverdiavgiftens nøytralitetsegenskaper. Nøytral skattlegging krever at det kan defineres et skattegrunnlag som identifiserer merverdien. Det bør imidlertid vurderes nærmere om margininntekter bør beskattes på nivå med ordinær merverdiavgift, eller om man skal ta hensyn til at en avgift på rentemarginer kan påvirke sparingen.

Utvalget mener det bør innføres en avgift på margininntekter så snart som mulig, selv om det på kort sikt ikke er mulig å ivareta alle merverdiavgiftens nøytralitetsegenskaper. På den måten fjernes en del av de uheldige vridningene ved dagens unntak i merverdiavgiften. De nye vridningene som oppstår ved at avgiften ikke ivaretar alle nøytralitetsegenskapene i merverdiavgiften, anser utvalget å være mindre alvorlig enn vridningene dagens unntak medfører. Utvalget vil imidlertid anbefale at Finansdepartementet arbeider videre med å forbedre en slik avgift og utrede et konkret forslag som kan skjerme margininntekter fra bedriftskunder.

Så lenge en ikke kan skille mellom privatkunder og bedriftskunder, vil utvalget ikke tilrå å hente inn hele skatteutgiften på 8,1 mrd. kroner. Hensynet til at avgiften kan virke som en skatt på sparing, som kan være mer skadelig enn ordinære konsumskatter, taler også for en gradvis innføring. Utvalget foreslår å innføre en avgift på margininntekter og merverdiavgift på gebyrbelagte tjenester. Grunnlaget for avgiften på margininntekten baseres på grunnlaget som er skissert i Prop. 1 LS (2013–2014) Skatter, avgifter og toll 2014 (men inntil videre uten skillet mellom person- og bedriftskunder).

I utgangspunktet hadde det vært en fordel om gebyrbelagte tjenester ble omfattet av merverdiavgiften med ordinær sats. Enkelhet i merverdiavgiftssystemet tilsier dette. Uønsket vridning bort fra gebyrbelagte tjenester og over til økte marginer er et argument mot differensiering av en avgift på margininntekter og merverdiavgift på gebyrinntekter. På den annen side er det argumenter for å ta hensyn til at en avgift på rentemarginer kan påvirke preferansen mellom konsum og sparing over tid.

Utvalget vil samlet foreslå at det benyttes en felles sats for avgift på margininntekter og merverdiavgift på gebyrbelagte finansielle tjenester med et merproveny på 3,5 mrd. kroner. Utvalget vil påpeke at det kan vurderes ulike satser på avgift på margininntekter og merverdiavgift på gebyrbelagte tjenester, særlig dersom det i praksis viser seg at finansinstitusjonene i liten grad kan erstatte gebyrinntekter med margininntekter.

1.4.4.6 Avskrivninger

Utvalget ble i tilleggsmandatet bedt om å gjennomgå og forbedre systemet for skattemessige avskrivninger. Etter utvalgets syn bør selskapsskatten utformes slik at den i minst mulig grad påvirker bedriftsøkonomiske beslutninger som for eksempel investeringsomfang, hvilke driftsmidler det investeres i og utskiftingstidspunktet for driftsmidler. Utvalget legger derfor til grunn at avskrivningene i størst mulig grad bør samsvare med faktisk økonomisk verdifall. I praksis er det ikke mulig å utforme et avskrivningssystem som tilsvarer faktisk økonomisk verdifall for hvert enkelt driftsmiddel. Sjablongmessige avskrivninger bør likevel utformes slik at de i minst mulig grad vrir investeringene.

I debatten om skattemessige avskrivningssatser har det ofte blitt framført at andre land har høyere avskrivningssatser, og at hensyn til konkurransenøytralitet tilsier at avskrivningssatsene økes i Norge. At andre land har høyere avskrivningssatser er etter utvalgets oppfatning ikke et tungtveiende argument for økte avskrivningssatser i Norge. For det første vil en isolert sammenligning av avskrivningssatser mellom land ikke gi et riktig bilde av de skattemessige betingelsene for investeringer i ulike næringer. Dessuten vil økt konkurransekraft i enkeltnæringer gjennom grunnløse økninger i avskrivningssatsene redusere landets samlede konkurransekraft fordi favorisering av enkeltnæringer skaper vridninger i investeringene.

Utvalget mener at en ikke bør legge vekt på andre lands avskrivningsregler for å bedre enkeltnæringers konkurransevilkår. Et bredt og mest mulig korrekt fastsatt skattegrunnlag muliggjør satsreduksjoner, noe som vil bidra til å øke konkurransekraften for norsk næringsliv som helhet og til å øke vekstevnen i økonomien på sikt. Satsreduksjon har i tillegg andre fordeler, blant annet ved at det motvirker insentivene til overskuddsflytting og reduserer den skattemessige favoriseringen av gjeld på selskapets hånd.

Ulike driftsmidler har ulik profil på økonomisk verdifall. Empiri kan tyde på at lineære avskrivninger, der en får like store fradrag hvert år over et driftsmiddels levetid, gir det beste uttrykket for økonomisk verdifall på tvers av alle grupper. Utvalget foreslår imidlertid å videreføre saldoavskrivning som hovedregel for skattemessige avskrivninger. Saldosystemet er godt innarbeidet i næringslivet og har betydelige administrative fordeler sammenlignet med for eksempel lineære avskrivninger.

Utvalget har vurdert avskrivningssatsene basert på tilgjengelig informasjon om økonomisk verdifall. Selv om anslagene for levetid for mange driftsmidler er usikre, er det generelt godt samsvar mellom dagens avskrivningssatser og økonomisk verdifall. Det tilgjengelige datamaterialet kan gi indikasjoner på at enkelte driftsmidler muligens har et økonomisk verdifall som skulle tilsi at de burde vært skilt ut som egen gruppe eller hatt en annen avskrivningssats. Det er imidlertid stor usikkerhet knyttet til anslagene, og både forutsigbarhet og enkelhet kan tilsi at en er varsom med å gjøre for store endringer på usikkert grunnlag. Det er likevel visse grupper hvor avviket er så markant at det er grunn til å gjøre endringer. Utvalget foreslår å redusere avskrivningssatsen i saldogruppen for skip, rigger, fartøy mv. fra 14 til 10 pst., reversere startavskrivningen i saldogruppen for maskiner, inventar mv., skille ut personbiler som egen saldogruppe med en avskrivningssats på 15 pst., avvikle ordningen med forhøyet sats for husdyrbygg i landbruket og flytte hoteller, bevertningssteder og losjihus til saldogruppen for forretningsbygg med en avskrivningssats på 2 pst.

Grunnlaget for å vurdere verdifallet på drosjebiler er mangelfullt. Utvalget ber derfor departementet undersøke verdifallet nærmere basert på markedsdata, og eventuelt skille ut drosjebiler i en egen saldogruppe med høyere avskrivningssats dersom dagens avskrivningssats på 20 pst. påviselig er for lav. Anlegg med brukstid under 20 år kan fra 2012 avskrives med forhøyet sats på 10 pst. Utvalget mener at det kan være grunn til å øke grensen til 25 eller 30 år. Regelen er imidlertid relativt ny. Utvalget ber departementet kartlegge nærmere hva som er en praktisk, håndterbar grense når en har fått mer erfaring med dette unntaket i saldogruppen for bygg og anlegg.

For immaterielle driftsmidler mener utvalget at gjeldende avskrivningsregler i hovedsak gir en korrekt skattemessig avskrivningsprofil. Det foreslås ingen endringer i avskrivningsreglene for disse driftsmidlene.

Videre mener utvalget at det ikke bør innføres en regel om at egne kostnader til forskning og utvikling (FoU) kan utgiftsføres løpende, men at gjeldende regel om aktiveringsplikt videreføres.

Utvalget har også vurdert grensen for direkte utgiftsføring, som har vært uendret siden skattereformen i 1992. Grensen eksisterer først og fremst av praktiske grunner siden en unngår aktivering av en stor mengde mindre driftsmidler, samt at en slipper å administrere en stor mengde avskrivninger på nesten nedskrevne driftsmidler. Utvalget ser ikke at de administrative byrdene ved aktivering og avskrivning er blitt større siden 1992, snarere det motsatte. Utvalget foreslår derfor å videreføre grensen for direkte utgiftsføring på 15 000 kroner.

1.4.4.7 Endringer i inntektsbeskatningen av personer

Økonomisk sett er det en nær sammenheng mellom person- og selskapsbeskatningen, og siden skattereformene i 1992 og 2006 har det vært en nær kobling i skattereglene, bl.a. ved felles skattesats på alminnelig inntekt. Når utvalget foreslår å redusere selskapsskattesatsen til 20 pst., bør skattesatsen på kapitalinntekter for personer reduseres tilsvarende. En særskilt, lavere sats for selskap vil gi insentiver til å overføre kapital fra person til selskap og øke forskjellsbehandlingen av ulike virksomhetsformer. Utvalget anbefaler derfor å holde fast ved en felles sats på kapitalinntekt for personer og selskap.

Utvalget har vurdert ulike løsninger for å tilpasse personbeskatningen til den nye selskapsskattesatsen. Utvalget har kommet til at det mest hensiktsmessige vil være å bevare alminnelig inntekt som skattegrunnlag og redusere skattesatsen på alminnelig inntekt til 20 pst., også for personer. Da vil ulike inntekter på personlig hånd være knyttet sammen gjennom ett netto skattegrunnlag, som i dag. En fordel med å bevare alminnelig inntekt er at det er et kjent inntektsbegrep for skattyterne og at endringene blir teknisk enkle å forholde seg til for både skattyterne og skattemyndighetene.

Lavere skattesats på alminnelig inntekt vil innebære et stort provenytap i personbeskatningen. Utvalget foreslår å dekke inn hoveddelen av provenytapet gjennom en ny progressiv skatt på personinntekt, som også erstatter dagens toppskatt.

Redusert selskapsskattesats vil redusere den samlede skatten på eierinntekter og dermed isolert sett gjøre det mer lønnsomt å omdanne arbeidsinntekt til eierinntekt (inntektsskifting). Blant annet derfor mener utvalget det er behov for å øke skatten på eierinntekter (som overstiger skjermingsfradraget). Utvalget foreslår å skille eierinntekt ut som et eget skattegrunnlag med en egen skattesats. Utvalget mener det er uheldig om skattesystemet motiverer til inntektsskifting. Utvalgets flertall foreslår derfor å sette skattesatsen slik at marginalskatten på eierinntekt inklusiv selskapsskatt om lag tilsvarer maksimal marginalskatt på lønn inklusiv arbeidsgiveravgift. Utvalgets medlem Aleksander Grydeland mener det er tilstrekkelig at eierinntekter skattlegges omtrent på samme nivå som i 2013, det vil si om lag 48,2 pst. inklusiv selskapsskatt.

Av symmetrihensyn er det viktig at skattyter fremdeles med stor sikkerhet får godtgjort negative eierinntekter, f.eks. som følge av aksjetap. Utvalget anbefaler derfor at negative eierinntekter utløser et skattefradrag svarende til skattesatsen på eierinntekter multiplisert med eierinntekten. Et slikt skattefradrag bør kunne føres mot alle andre inntektsskatter for personer. Eventuelt ubenyttet skattefradrag bør i tillegg kunne framføres.

Utvalget mener det er et betydelig rom for forbedringer i inntektsskattegrunnlaget for personer. Flere fradrag er svakt begrunnet. Effektivitetstapet ved beskatning øker mer enn proporsjonalt med skattesatsen. Det tilsier brede grunnlag og lave satser. Hovedoppgavene til inntektsbeskatningen av personer bør være å bidra til offentlige inntekter, bidra til omfordeling og sikre mest mulig effektiv ressursbruk. Alle disse hensynene tilsier at inntektsskattegrunnlaget for personer bør fastsettes slik at det er best mulig samsvar mellom skattepliktig inntekt og den faktiske avkastningen av arbeid og kapital. Skattesystemet bør ikke benyttes til å subsidiere spesielle aktiviteter, eller gi fradrag for utgifter som ikke har direkte tilknytning til opptjening av inntekten. Skattelettelser bør gis gjennom satsreduksjoner snarere enn svakt begrunnede fradrag til enkeltgrupper.

Etter en samlet vurdering foreslår utvalget å fjerne følgende fradrag:

Boligsparing for ungdom (BSU)

Skatteklasse 2

Sjømanns- og fiskerfradraget

Fradrag for gaver til frivillige organisasjoner

Fradrag for fagforeningskontingent

Fradrag for daglig arbeidsreise og besøksreise til hjemmet for pendlere

Fradrag for merutgifter til kost og losji for pendlere

Foreldrefradrag

Særskilte skatteregler i Nord-Troms og Finnmark (særskilt inntektsfradrag, lavere skattesats på alminnelig inntekt og lavere sats i trinn 1 i toppskatten)

Å fjerne disse fradragene vil anslagsvis øke provenyet med om lag 7,8 mrd. kroner gitt at skattesatsen allerede er satt ned til 20 pst. Det gir rom for å redusere satsene i inntektsbeskatningen og redusere effektivitetstapet ved beskatning.

Utvalget antar at det er rom for en ytterligere forbedring og forenkling gjennom å fjerne fradrag og redusere inntektsbeskatningen av personer. Utvalget har likevel nøyd seg med å foreslå å fjerne noen av ordningene som har begrenset tilknytning til inntektsopptjeningen.

Med utvalgets provenynøytrale forslag vil den maksimale marginalskattesatsen på lønn (inkl. arbeidsgiveravgift) reduseres til 52,8 pst. Skattesatsen på eierinntekter utover skjerming (inkl. selskapsskatt på 20 pst.) vil også bli 52,8 pst. Siden personinntekt er et bruttogrunnlag og ikke inkluderer kapitalinntekter, vil den nye skatten på personinntekt ikke nøyaktig motsvare den opprinnelige satsreduksjonen i alminnelig inntekt for hver enkelt skattyter. Virkningen for den enkelte skattyteren vil bl.a. avhenge av størrelsen på fradragene i alminnelig inntekt. Utvalget viser til kapittel 13 for en drøfting av fordelingsvirkningene av det samlede forslaget.

Utvalget er bedt om å vurdere både provenynøytrale forslag og forslag som gir samlede skattelettelser. Utvalget har lagt vekt på at omleggingen av inntektsbeskatningen bør motivere til økt arbeidstilbud. Det provenynøytrale forslaget gir redusert marginalskatt for de aller fleste skattytere. I alternativet med netto skattelettelser er marginalskatten på arbeid redusert ytterligere.

Økt skatt på eierinntekt vil gjøre det mer lønnsomt enn i dag å omgå ekstrabeskatningen av eierinntekter, f.eks. gjennom omgjøring av eierinntekter til renter eller gjennom lån fra selskap til aksjonær. Utvalget har vurdert om det bør foreslås spesielle tiltak mot slik omgåelse utover det som følger av dagens regler. Reglene om ekstrabeskatning av renter på lån fra personlig skattyter til selskap bør etter utvalgets syn videreføres ved at slike renteinntekter inngår som eierinntekter. Reglene gjør i dag unntak for renter på lån som knytter seg til mengdegjeldsbrev, og utvalget mener det bør presiseres at dette unntaket bare skal gjelde mengdegjeldsbrev som er gjenstand for omsetning i organiserte marked. Utvalget foreslår videre at det gis særskilte skatteregler om at lån fra selskap til personlige aksjonærer eller deres nærstående skal anses som utbytte. Dette vil fjerne tilpasningsmulighetene som knytter seg til lån fra selskap til aksjonær. I tillegg vil det ikke lenger være nødvendig å ta stilling til om lån fra selskap til personlige aksjonærer er reelle. Dette innebærer en forenkling av systemet.

1.4.4.8 Skatt på formue og eiendom

Bortfallet av arveavgift samt utvalgets forslag om redusert skatt på alminnelig inntekt aktualiserer formuesskattens rolle i skattesystemet, ikke minst som fordelingspolitisk instrument.